- 2022 har varit en lång och plågsam lektion för investerare och traders

- Ett bra sätt att ta sig igenom denna kris är att lära sig från de bästa

- Vi använder InvestingPro+ för att få idéer från världens bästa investerare

Det är dags att gå tillbaka till skolan. När barn, studenter och lärare återvänder till klassrummet är det också dags för investerare att hämta andan – särskilt föräldrar som har jonglerat både arbete och barn under hela sommaren.

2022 har även varit lite av en "tillbaka till skolan"-stund för investerare, eftersom volatilitet, inflation, Federal Reserve, baisse-marknader och risken för recession har påmint oss om att aktiemarknaderna kan sjunka. Vi kan inte bara investera blint på samma sätt som vi gjorde under 2021.

Nu är det också ett tillfälle för oss att läsa på igen och få nya investeringsidéer. Den volatila marknaden erbjuder en hel del fynd, men också många risker. I denna artikel kommer jag, med hjälp av med hjälp av InvestingPro+, kasta mig ut på marknaden och titta på några av idéerna från några av de mest kända och framgångsrika investerarna i världen. Vi ska lära oss av de bästa för att fylla vår portfölj inför det kommande skolåret.

Att välja ut de bästa av de bästa – kombinera 13F

Jag börjar med att gå till fliken Idéer på InvestingPro+. Fliken Idéer hämtar data från 13F-formulär, som investerare med stora portföljer måste lämna in till SEC. I dessa formulär presenteras de råa siffrorna för hur många aktier investerare som Warren Buffett eller Carl Icahn har i sina olika innehav. InvestingPro+ spårar sedan resultatet för dessa innehav – bara baserat på vad som finns i filerna, så det kommer inte att matcha en viss investerares eller fonds resultat till 100 % – och ger mer data om själva aktierna.

I detta fall kommer jag att välja förvaltare med en avkastning på minst 6 % under det senaste året, som ett tecken på att investerare har varit väl förberedda på en föränderlig marknad som kan förbli volatil under de kommande månaderna.

Jag har på sätt hittat fem investerare eller fonder som är av intresse, tillsammans med deras aktieavkastning enligt InvestingPro+ under det senaste året, fram till den 30 augusti:

Warren Buffett, VD för Berkshire Hathaway – +11,9 %

David Einhorn, Grundare/President för Greenlight Capital, en hedgefond – +10,2 %

David Tepper, Grundare/President för Appaloosa Management, en hedgefond – +7.9%

Carl Icahn, Grundare/President för Icahn Enterprises och välkänd företagsinvesterare – +23,3 %

Daniel Loeb,Grundare/President för Third Point Capital, en hedgefond – +18,2 %

InvestingPro+ kommer inte bara att visa mig deras innehav, utan investeringsverktyget kommer också att göra det möjligt för mig att sortera deras innehav efter största positioner eller största företag efter marknadsvärde. I denna artikel vill jag titta på deras största köp under det andra kvartalet, för att se vad som stod ut när marknaden officiellt nådde en baisse marknadsnivå och innan den senaste återhämtningen. Här följer därav det största köpet från var och en av deras portföljer, tillsammans med en bonusaktie.

Obs! Priser och data är från när marknaden stängdes den 30 augusti.

Warren Buffett/Berkshire Hathaway: Occidental Petroleum

|

Mätvärdenamn |

Värde |

|

Pris, aktuellt |

72,01 |

|

Börsvärde |

66,895 B |

|

Företagsvärde (EV) |

95,404 B |

|

P/E-kvot (Fwd) |

6,6x |

|

Intäkter CAGR (3 år) |

13,3 % |

|

Direktavkastning |

0,7 % |

|

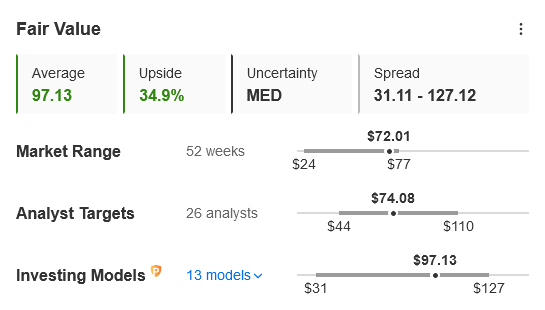

Verkligt värde (InvestingPro) |

97,13 |

|

Uppsida av verkligt värde (InvestingPro) |

34,9 % |

Källa: InvestingPro+ Data Explorer

För er som följer köpen av Berkshire eller Buffett noga kommer det inte som en överraskning att Occidental Petroleum var hans största inköp under det andra kvartalet. Vd:n för Berkshire fick godkännande att köpa (ANL-2876748) upp till 50 % av företaget eftersom han bygger upp sin exponering mot energisektorn. Även om det kan vara ett misstag (ANL-2877394) är det svårt att gå emot Buffett, på grund av hans erfarenhet och position i ledningen för ett gigantiskt inköpskooperativ.

Occidental har uppenbarligen dragit nytta av de stigande oljepriserna, överträffat vinstresultaten sex kvartal i rad och uppvisat rekordhöga intäkter och resultat under de senaste 12 månaderna. Detta har också gjort det möjligt för dem att minska nettoskulderna med 24 miljarder dollar under de senaste tre åren, vilket stärker deras framtidsutsikter. Occidental representerar fortfarande vilken riktning oljan kommer gå i framtiden, men investerare kan också få en extra uppsida om Buffett bestämmer sig för att 50 % av Occidental helt enkelt inte räcker till och gör ett uppköp.

Källa: InvestingPro+

David Einhorn/Greenlight Capital: Kyndryl Holdings

|

Mätvärdenamn |

Värde |

|

|

Pris, aktuellt |

10,62 |

|

|

Börsvärde |

2,408 B |

|

|

Företagsvärde (EV) |

5,002 B |

|

|

P/E-kvot (Fwd) |

-13,6x |

|

|

Intäkter CAGR (3 år) |

-5,1 % |

|

|

Verkligt värde (InvestingPro) |

11,26 |

|

|

Uppsida av verkligt värde (InvestingPro) |

6,0 % |

Källa: InvestingPro+ Data Explorer

David Einhorn har gjort något av en comeback hittills under 2022 och har överträffat S&P 500 med 3 300 baspunkter under första halvåret 2022 (upp 13,2 % medan S&P 500 har sjunkit med 20 %). Och om vi fokuserar på hans största köp under det andra kvartalet skulle vi få ännu en stor vinst, då Atlas Air Worldwide accepterade ett uppköpsförslag (ANL-2864007). Istället går vi över till hans näst största köp under kvartalet.

Kyndryl Holdings är en avknoppning från IBM och omfattar IBM:s tidigare datacenterverksamhet. Avknoppningar är en klassisk strategi för värdeinvesteringar, delvis på grund av att de ofta är försummade företag som, befriade från ett stort överordnad företag, kan smyga under radarn och växa självständigt. Det är svårt att hitta ett större överordnat företag än IBM. Einhorn öppnade positionen kort efter att Kyndryl började tradas i slutet av 2021 och har mer än fördubblat den under vart och ett av de två följande kvartalen.

Verksamheten är – i likhet med de andra aktierna i denna artikel – lite av en råvaruaffär, och just nu redovisar Kyndryl förluster. Med ett marknadsvärde på 2,5 miljarder dollar och ett företagsvärde på 3,8 miljarder dollar jämfört med guidade intäkter på 16,3-16,5 miljarder dollar för året och en justerad vinstprognos med jämnt utfall krävs det kanske inte alltför mycket justering eller hantering av råvaruföretaget för att Kyndryl ska bli ännu en vinst för Einhorn. Frågan är om användningen av datacenter är på permanent nedgång.

Källa: InvestingPro+

David Tepper/Appaloosa Management: Constellation Energy

|

Mätvärdenamn |

Värde |

|

Pris, aktuellt |

79,69 |

|

Börsvärde |

26,046 B |

|

Företagsvärde (EV) |

30,512 B |

|

P/E-kvot (Fwd) |

25,7x |

|

Intäkter CAGR (3 år) |

-1,3 % |

|

Direktavkastning |

0,7 % |

|

Verkligt värde (InvestingPro) |

92,45 |

|

Uppsida av verkligt värde (InvestingPro) |

16,0 % |

Källa: InvestingPro+ Data Explorer

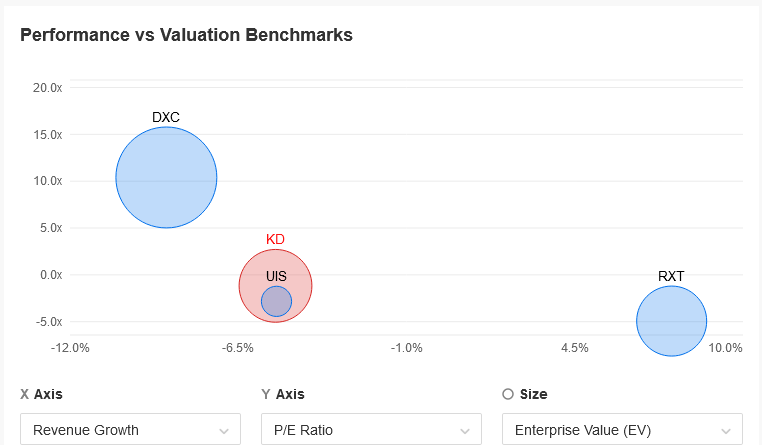

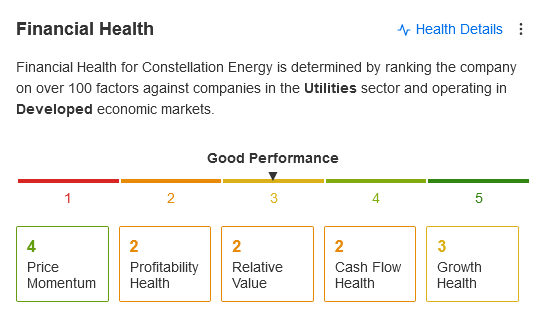

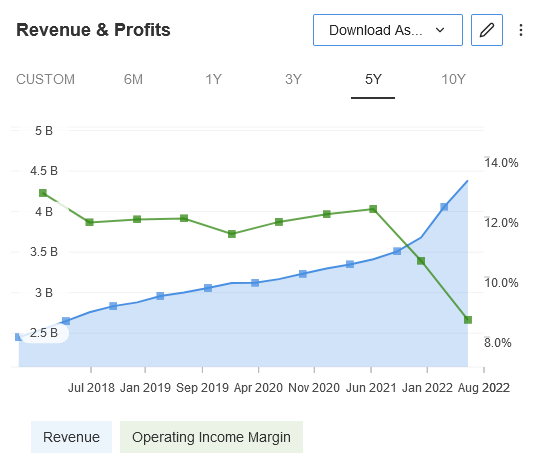

David Tepper, ägare av Carolina Panthers i National Football League och en annan framstående investerare, har hanterat situationen genom att fokusera på energi och avknoppning. Constellation Energy avknoppades från Exelon tio år efter det köptes upp av energibolaget. Det är ett kärnenergiföretag, ett segment som står i fokus i och med den nyligen antagna lagen av den amerikanska kongressen för att minska inflationen. Constellation har under detta kvartal stigit med nästan 50 %, så Teppers position, som han lade till först under andra kvartalet, har redan betalat sig rejält, eftersom företaget är hans fonds fjärde största position.

Företaget har ett företagsvärde på 31 miljarder dollar – även om det är relativt lågt skuldsatt, med en nettoskuld på 4-5 miljarder dollar – och tradas till 12x justerad EBITDA, vilket inte är ett lågt pris när man har de justeringar som kan finnas på plats i åtanke. Företaget har redan börjat marknadsföra de skattelättnader som det kommer att få för kärnkrafts- och vattenkraftsproduktion på grund av den nya lagen, och detta kan vara en exceptionell möjlighet som är mer av en framåtblickande tillväxt än utdelning som betalas ut i stadig takt.

Källa: InvestingPro+

Carl Icahn/Icahn Enterprises: Southwest Gas Holdings

|

Mätvärdenamn |

Värde |

|

Pris, aktuellt |

78,25 % |

|

Börsvärde |

5,243 B |

|

Företagsvärde (EV) |

11,242 B |

|

P/E-kvot (Fwd) |

19,3x |

|

Intäkter CAGR (3 år) |

8,5 % |

|

Direktavkastning |

3,2 % |

|

Verkligt värde (InvestingPro) |

76,20 |

|

Uppsida av verkligt värde (InvestingPro) |

-2,6 % |

Källa: InvestingPro+ Data Explorer

Vi hoppar över Icahns köp i sitt eget företag, Icahn Enterprises, för att gå till det näst största bidraget på listan. Icahn har länge varit haussad inom energiverksamheten, så det är ingen överraskning att han köper in sig i ett naturgasbolag som Southwest Gas. Icahn köpte inte bara under andra kvartalet, utan han fortsatte att öka sin position till den punkt där hans företag nu äger 8,7 % (ANL-2874047) av Southwest.

När man tittar närmare har Southwest, har de precis som många av de andra råvaruanknutna aktierna i denna artikel, uppnått högsta någonsin. Detta har skett i samband med att bolaget löst en intern strid med Icahn som ledde till att den tidigare vd:n avgick, och de nya inköpen kan ses som en förtroenderöst för Icahns nya vd, Karen Haller. (ANL - 2819726), eller kanske som ett tidigt omen av förnyat tryck. Med tanke på hans inblandning och tidigare erbjudande att köpa företaget strax över den nuvarande aktiekursen verkar det som om det kan finnas mer som är på uppgång.

Källa: InvestingPro+

Daniel Loeb/Third Point Capital: Ovintiv Inc

|

Mätvärdenamn |

Värde |

|

Pris, aktuellt |

52,83 |

|

Börsvärde |

13,481 B |

|

Företagsvärde (EV) |

18,254 B |

|

P/E-kvot (Fwd) |

5,3x |

|

Intäkter CAGR (3 år) |

24,3 % |

|

Direktavkastning |

1,9 % |

|

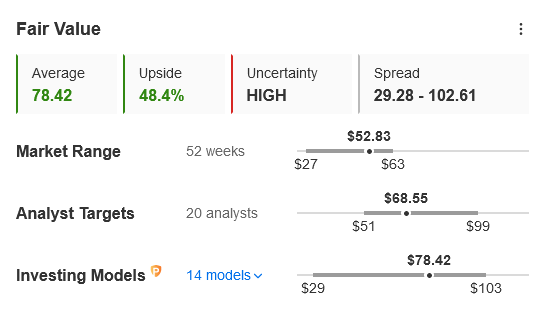

Verkligt värde (InvestingPro) |

78,42 |

|

Uppsida av verkligt värde (InvestingPro) |

48,4 % |

Källa: InvestingPro+ Data Explorer

Dan Loeb har skapat rubriker för sina aktivistbrev, och under pandemin fick han nya följare på Twitter för att han uppenbarligen omfamnade krypto och tillväxtaktier. En del av hans framgång som hedgefondförvaltare är dock hans förmåga att skifta fokus, och han har återgått till oljebolagen och energisektorn de senaste månaderna när marknadsvindarna har vänt.

Ytterligare ett olje- och gasbolag kompletterar vår lista, eftersom Loeb ökade sin position i Ovintiv avsevärt. Precis som många andra olje- och gasaktier är bolaget nära sin 52-veckors högsta och har alltid höga intäkter. Dess exponering mot naturgas och naturgasvätskor ger ett uppsving när den europeiska energisituationen sätter press på prissättningen. Ur synvinkeln för InvestingPro+ är detta vinnaren på vår lista, med den högsta uppsidan för verkligt värde och en uppsjö av positiva snabbfakta om bolaget.

Eftersom det mesta i denna artikel har handlat om olja och gas, ska vi därför välja en bonusaktie från en annan ledande investerare.

Källa: InvestingPro+

Mario Gabelli/GAMCO Investors: Warner Bros Discovery

|

Mätvärdenamn |

Värde |

|

Pris, aktuellt |

13,29 |

|

Börsvärde |

32,263 B |

|

Företagsvärde (EV) |

85,174 B |

|

P/E-kvot (Fwd) |

7,7x |

|

Intäkter CAGR (3 år) |

4,9 % |

|

Direktavkastning |

0,0 % |

|

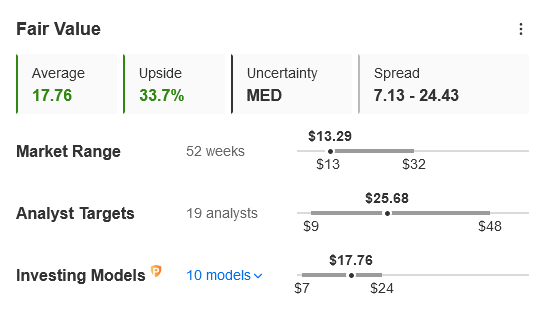

Verkligt värde (InvestingPro) |

17,76 |

|

Uppsida av verkligt värde (InvestingPro) |

33,7 % |

Källa: InvestingPro+ Data Explorer

Gabelli är en annan levande legend i investeringsvärlden, och aktierna i hans fond har gett en avkastning på nästan 6 % under det senaste året, vilket absolut är imponerande. Även om många av de största innehaven är små och medelstora industriföretag var deras största köp förra kvartalet Warner Bros Discovery, avknoppningen/fusionen av enheten AT&T:s Time Warner med Discovery Media.

Det har i allmänhet varit mycket snack om WBD och själva streamingindustrin. WBD har stora skulder och rapporteringen tyder på att det inte finns någon tydlig strategi för det sammanslagna företaget. (AOL_200628343). Samtidigt påminner den senaste uppföljaren av Game of Thrones, House of Dragon, med sin starka debut (ANL-2878153) om den starka "ryggraden" i företaget. För att återgå till vårt tema om att lära sig av de bästa så fokuserade många av dessa investerare på just streaming, oavsett om det var David Einhorn som också lade till WBD i Greenlight Capitals portfölj – deras tredje största köp under andra kvartalet – eller David Tepper och Dan Loeb som lade till Disney-aktier, där Loeb visade sin aktiva sida och gav några idéer om hur bolaget skulle kunna förbättras (ANL-2872735). Så oavsett om det handlar om att satsa på den nya eftersläntraren i WBD eller den gamla standby-aktien i DIS kan det finnas möjligheter inom streamingtjänster för investerare som letar efter något annat än energi.

Källa: InvestingPro+

Att lära sig grunderna om portföljen på nytt

Detta är några idéer från några av de ledande investerarna på den nuvarande marknaden, alla investerare som försöker anpassa sig till volatiliteten under 2022. Allt detta är bara utgångspunkter, eftersom var och en av dessa proffs har sina egna skäl för positionerna i de nämnda aktierna.

Men när alla är upptagna med att återvända från sommarsemestern och gå tillbaka till skolan eller jobbet kanske detta kan vara en bra utgångspunkt för att ge din portfölj en nystart. Om dessa idéer inte faller dig i smaken finns det dessutom flera andra investerare att lära sig av på InvestingPro+.