Denna artikel skrevs exklusivt för Investing.com

Volatilitet på aktiemarknaden tycks ha ökat sedan början av september. S&P 500 sjönk med nästan 6% för att sedan öka igen.

Resultatrapporter kan ha en ganska betydande roll för var marknaden går härifrån. Investerare behöver ledtrådar och vägledning från företagen för ta smarta beslut.

Inför denna runda av kvartalsresultat hade resultatuppskattningarna för S&P 500 i princip stannat och osäkerheten kring framtida resultat tycktes öka. Det var inte bara resultatuppskattningarna som har kämpat. Försäljningsuppskattningar har också visat tecken på svaghet. Man kan förstå att högre kostnader kan påverka resultatet negativt, men försäljningsuppskattningar verkar tyda på något mer.

Den amerikanska ekonomin verkar ha tagit stryk under tredje kvartalet. Prognosen var tillväxt med nästan 7% vid ett tillfälle. De senaste Atlanta Fed GDPNow-modellerna tyder dock på att det tredje kvartalet kan se en ökning med 0,5%. Den avtagande ekonomiska tillväxten verkar ha haft stort påverkar på varför resultat- och försäljningsuppskattningarna stannade i början av september.

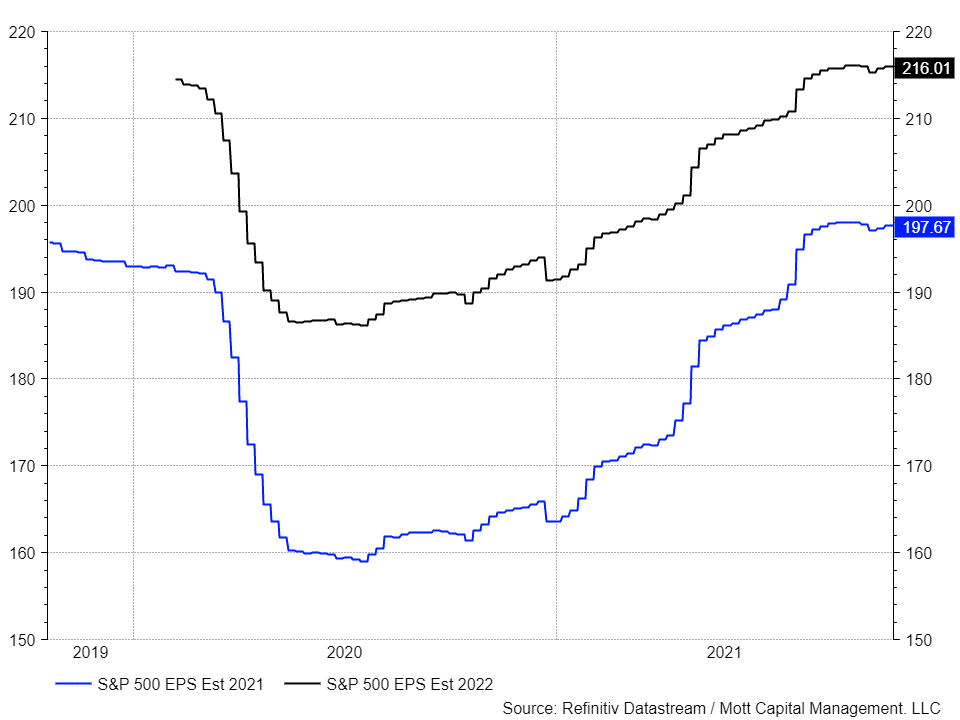

Uppskattningsberäkningarna har sjunkit:

Men mer nyligen har dessa resultatuppskattningar för 2021 och 2022 tagit ett dopp till 197,67 dollar respektive 216,01 dollar. De har återhämtat sig en del sedan början av vinstsäsongen, men för att de ska gå tillbaka till sina gamla toppar och högre kommer vägledning från företag att bli ännu mer kritisk.

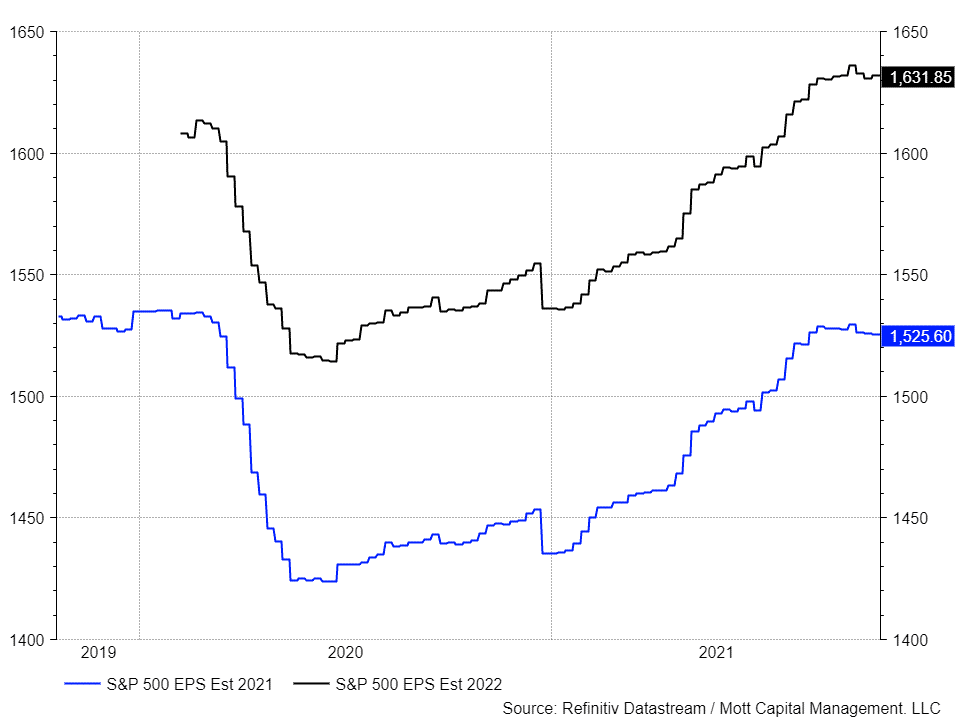

Mer överraskande är att försäljningsuppskattningarna har varit lägre för 2021 och varit platta för 2022. Därför måste försäljningsutsikterna vända för att vinstuppskattningarna ska börja stiga stadigt igen. Antingen det, eller så behövs ytterligare marginalutvidgning. Det verkar dock svårt att tro att marginalerna kommer att expandera på ett betydande sätt när ingångskostnaderna stiger.

Försäljningsutsikterna osäkra:

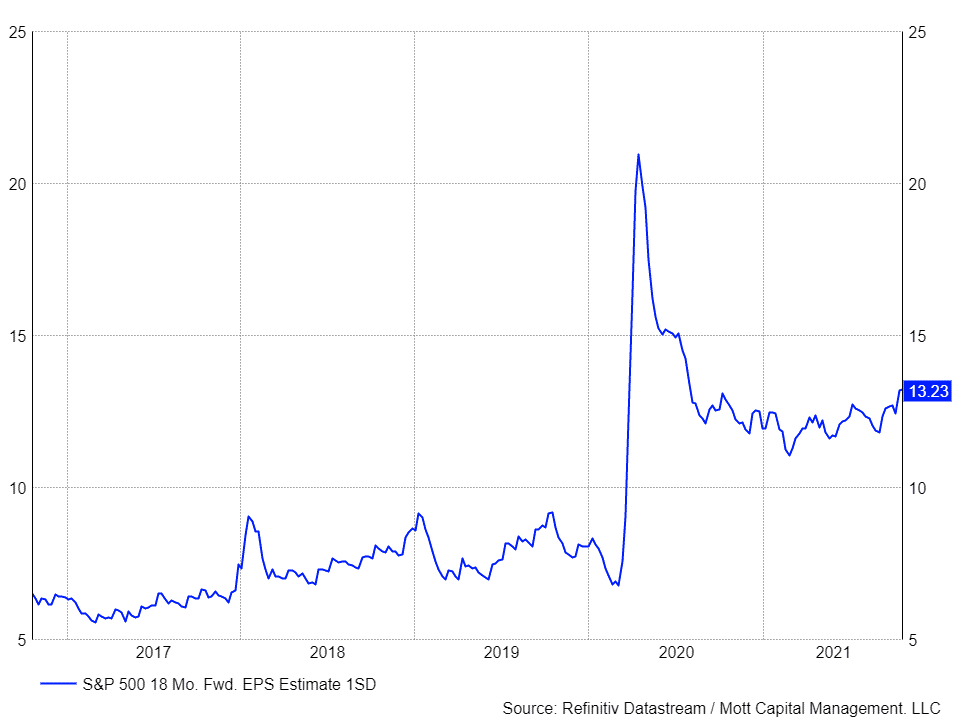

Denna blandning av långsammare BNP-tillväxt, avstannande intäkter och sjunkande försäljning, bidrar till ökande osäkerheten om framtida resultatuppskattningar. Standardavvikelsen har stigit till cirka 13,2% från den 24 februari. Ett tecken på att analytiker ser flera olika utfall för vart resultatet är på väg.

För att alla dessa faktorer ska börja röra sig på ett gynnsamt sätt, vilket kommer att hjälpa marknaden att fortsätta stiga, måste det finnas positiv vägledning för att lyfta konsensusuppskattningarna. PE-kvoten för S&P 500 har ökat tillbaka till 21,1 gånger större än försäljningsutsikterna för nästkommande tolv månader, vilket är den högsta nivån sedan början av september. Detta är en indikation på att investerare tror att resultatuppskattningarna kommer stiga i framtiden.

Om försäljning och resultat inte ger stöd åt högre aktiekurser kan den senaste rebounden bli svårare och svårare att bibehålla. Detta kommer att tvinga tillbaka PE-kvoten till lägre nivåer och eventuellt starta en process för ytterligare PE-kontraktion. Sammantaget är PE-kvoten för S&P 500 historiskt högt och med tanke på försvagade resultat och tillväxttakt blir detta svårt att bibehålla.

Denna vinstsäsong kan vara börsens första faktiska test.