Efter år av problem och en underpresterande aktie har General Electric (NYSE:GE) äntligen satsat på att vinna tillbaka investerarnas förtroende.

Det 129-åriga Boston-baserade industrikonglomeratet, som befinner sig mitt i en vändning, meddelade förra veckan att man planerar att dela upp sig i tre offentliga företag, som omfattar dess verksamhet inom hälsovård, flyg och energi.

GE kommer göra en spin-off av sin hälsovårdsverksamhet i början av 2023 och kombinera sin förnybara energi, fossilbränslekraft och digitala enheter till en enda, energifokuserad enhet som kommer att delas ut ett år senare. Den återstående verksamheten kommer att utgöra GE Aviation, dess jetmotordivision.

Verkställande direktör Larry Culp, som tog rodret 2018 för att vända den problemtyngda industrijätten, kallade tillkännagivandet ett "avgörande ögonblick" för GE.

Culp har under de senaste tre åren stärkt företagets kassaflöden genom att sälja stora företag, vilket inkluderade en affär på 30 miljarder dollar för att sälja sin jetleasingverksamhet. Dess bioteknikverksamhet köptes av Danaher (NYSE:DHR) i en affär på 21 miljarder dollar, och försäljningen av huvuddelen av GE Capitals finansavdelning såldes före Culps tid som VD.

GE-aktien stängde i onsdags på 101,99 dollar. Aktiekursen, justerad för uppdelningen, har inte förändrats mycket sedan Culp tog över i oktober 2018, jämfört med en uppgång på ungefär 60% för S&P 500-indexet. Befintliga GE-aktieägare kommer att erhålla nya aktier i de två bolagen efter att de avknoppats.

En tydlig motivering:

För 20 år sedan var GE det största företaget i världen med ett börsvärde på 401 miljarder dollar.

I ett uttalande sa Trian Fund Management, en aktivistfond ledd av Nelson Peltz som samlade en andel på 2,5 miljarder dollar i GE 2015:

"Den strategiska logiken är tydlig: tre välkapitaliserade, branschledande publika företag, var och en med djupare operativt fokus och ansvarsskyldighet, större strategisk flexibilitet och skräddarsydda beslut om kapitalallokering."

Energienheten som innehar GE:s verksamheter inom förnybar energi och fossilkraft bör uppnå medelhöga till höga ensiffriga marginaler även med låg tillväxttakt. GE Aviations marginaler kan nå 20%, enligt GE:s investerarpresentation.

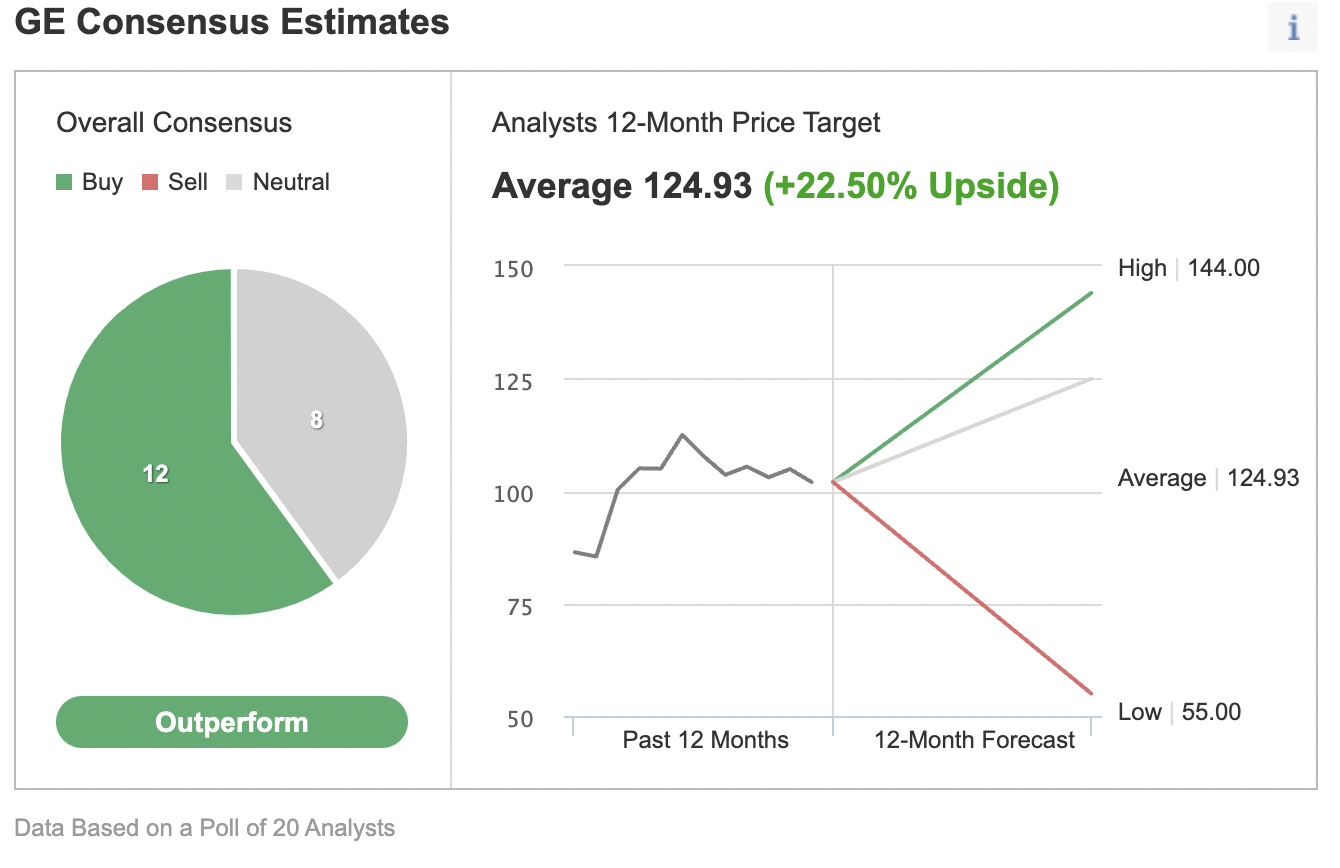

Analytiker ger å andra sidan ett gynnsamt betyg till GE-aktien, som hittills misslyckats med att leva upp dess potential. Av 20 analytiker, undersökta av Investing.com, har 12 ett "outperform"-betyg på aktien, med 12-månaders konsensuskursmål som återspeglar en mer än 22% uppsida.

Deane Dray, analytiker på RBC Capital Markets, sa i ett meddelande förra veckan att upplösningen kan generera 20% uppsida till GE:s nuvarande aktiekurs, och flytten kommer att hjälpa ledningen att låsa upp ett "attraktivt" värde för GE:s aktieägare. Hans anteckning tillade:

"Vi är fans av planen och tror att företaget börjar på trevägsseparationen från en styrkeposition."

Slutsats:

GE-aktien kanske inte visar mycket positivt momentum på kort sikt eftersom både privata och institutionella investerare förblir fokuserade på tekniska high-flyers eller meme-aktier. Den komplexa vändningshistoria som GE har blivit är i jämförelse helt enkelt mindre lockande.

Men för långsiktiga investerare representerar GE:s senaste drag en bra köpmöjlighet nu när företaget har fastställt en plan för att dra fördel av sin ledande marknadsposition, särskilt inom hälsovård och flyg. För sådana investerare kan det enligt vår uppfattning visa sig vara ett produktivt steg att bygga upp en gradvis position i GE-aktien, med en horisont på tre till fem år.