Den här artikeln skrevs exklusivt för Investing.com.

Sedan början av oktober har S&P 500 och NASDAQ 100 stigit så mycket som 10% respektive 15%. Uppgången har varit knuten till en bättre än väntat resultatsäsong för tredje kvartalet. Vinsterna var bättre än väntat, men detta har inte översatts till en mer robust utsikt för 2022 eller 2023. Vinstberäkningar verkar endast stiga en aning för dessa år. Hela rallyt har drivits av en högre PE-kvot.

Om något borde det senaste rallyt vara mer problematisk än någonsin tidigare. Det finns varningstecken att detta rally, som setts sedan början av oktober, inte beror på förbättrade fundamentala data, utan på ytterligare risktagande.

Slö tillväxt, stigande PE:

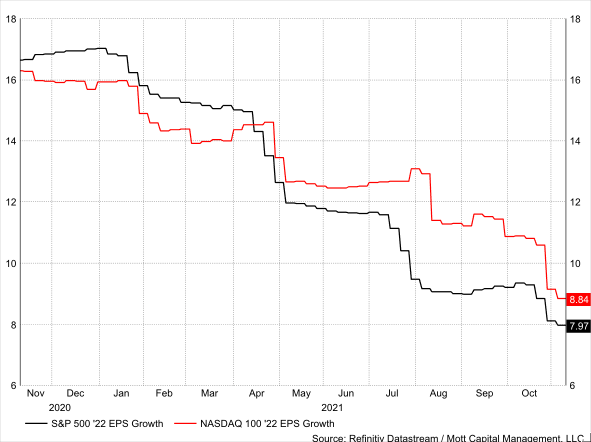

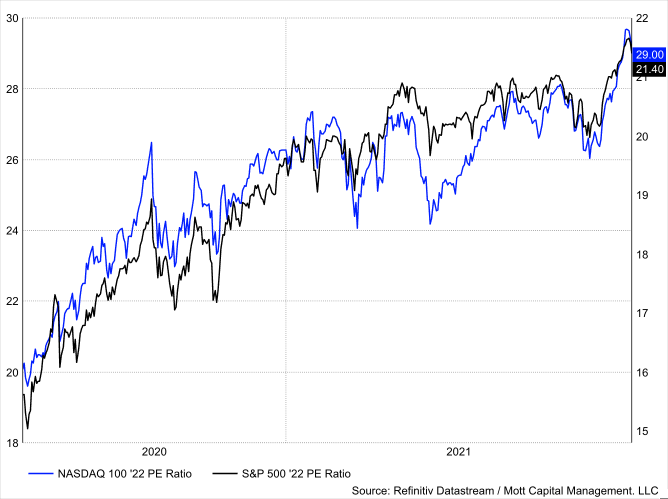

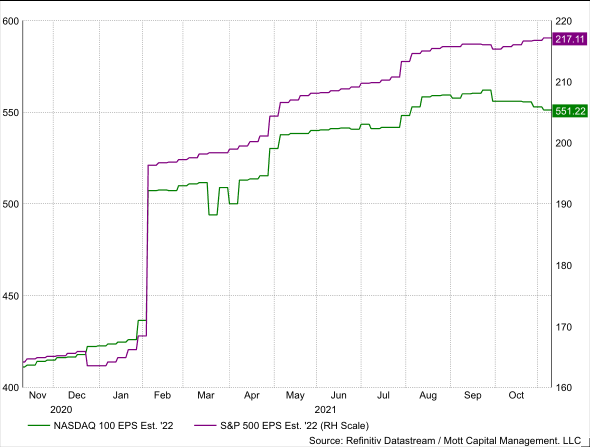

NASDAQ 100 handlas för närvarande till 29 gånger 2022 års resultatuppskattningar, vilket är betydligt högre än i mitten av maj när den handlades 24 gånger högre. Den växande multipeln kommer när konsensusanalytikers uppskattningar för NASDAQ 100 har sjunkit till 551,22 dollar per aktie, en minskning med nästan 2% från toppen i september på 562,16 dollar. Dessutom förväntas tillväxttakten för NASDAQ 100 sjunka till bara 8,8% nästa år. Denna framtida tillväxttakt har fallit avsevärt sedan mitten av juli, då den låg på 13,1%.

Det ser inte mycket bättre ut för S&P 500, som har sett dess PE-kvot stiga till cirka 21,4 gånger 2022-vinstberäkningarna, upp från 20 den 4 oktober. Vinstuppskattningarna för 2022 har ökat med mindre än 1% sedan den 30 september till 217,11 dollar per aktie. Tillväxttakten för S&P 500 förväntas bli strax under 8%.

Stigande PE-kvoter:

Det verkar mer än konstigt att se en börsuppgång med en stigande PE-kvot när de två stora indexen ser resultatrevideringar som är oförändrade eller fallande, tillsammans med avtagande tillväxttakt. Förflyttningen högre är motsatsen till vad man skulle förvänta sig. Långsammare tillväxttakt och oförändrade eller sjunkande vinstuppskattningar borde få PE-kvoten att falla och värdet på dessa aktieindex att sjunka.

Rallyt kanske inte håller:

Om NASDAQ 100 skulle återgå till sin PE-kvot på 26, som sågs den 4 oktober, baserat på nuvarande 2022-vinstuppskattningar, skulle det värdera indexet till 14 331. Det skulle vara 1% lägre än dess stängning den 4 oktober på 14 472 och nästan 10,3% under stängningsnivån på 15 985 den 10 november. Så mycket har marknaden vunnit de senaste veckorna, bara för att PE-kvoten har stigit.

Detta gör den nuvarande uppgången på aktiemarknaden mycket underlig. Med tanke på att tillväxttakten för vinst nästa år sjunker skulle man kunna hävda att PE-kvoten för NASDAQ 100 borde vara ännu lägre än dess 4 oktober-värde.

Om rallyt vacklar bör det inte komma som en överraskning, det fanns ingen grund för att det skulle hända till att börja med.