Rapportperioden för andra kvartalet närmar sig sitt slut, och den har varit mycket mer robust än många förväntade sig. Detta har resulterat i att analytiker ökat resultatuppskattningarna för S&P 500. Men med indexhandeln på sin högsta PE-kvot på mer än 20 år borde allas fråga vara: Var kvartalet tillräckligt starkt?

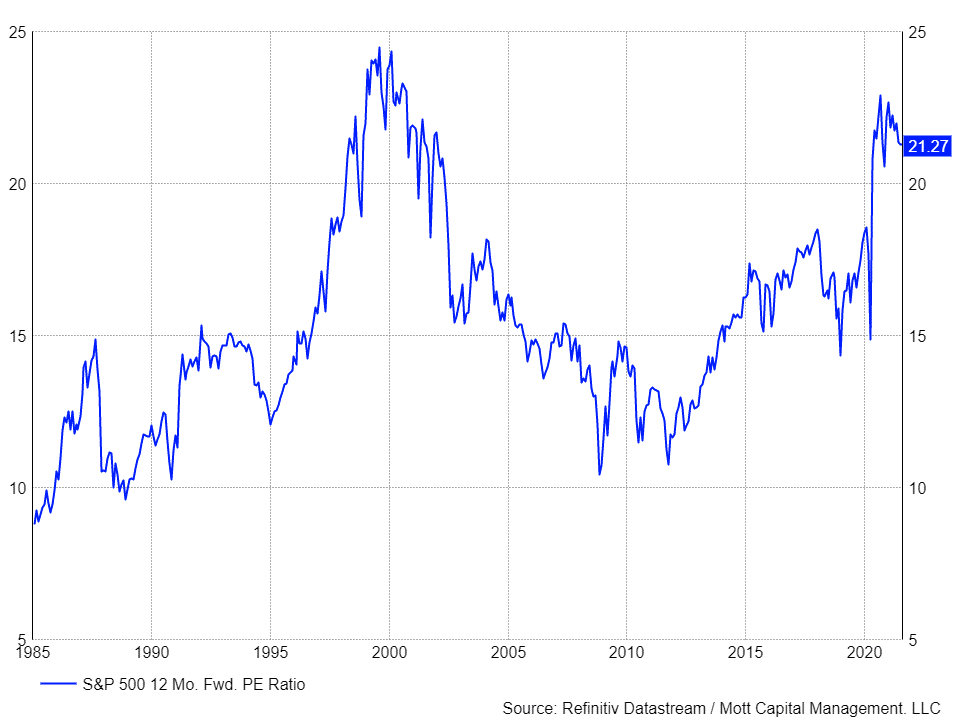

S&P 500 handlas för närvarande på 21,3 gånger sina 12-månaders framtida resultatuppskattningar. Detta är en extremt hög värdering bara jämförbar med slutet av 1990-talet. PE-kvoten har hittills stötts av en stark vinsttillväxt och snäll penningpolitik från Fed. Men när vi går framåt förväntas tillväxttakten avta och Fed kommer sannolikt att bli mer hökaktig när den amerikanska ekonomin fortsätter att återhämta sig.

Hög PE-kvot:

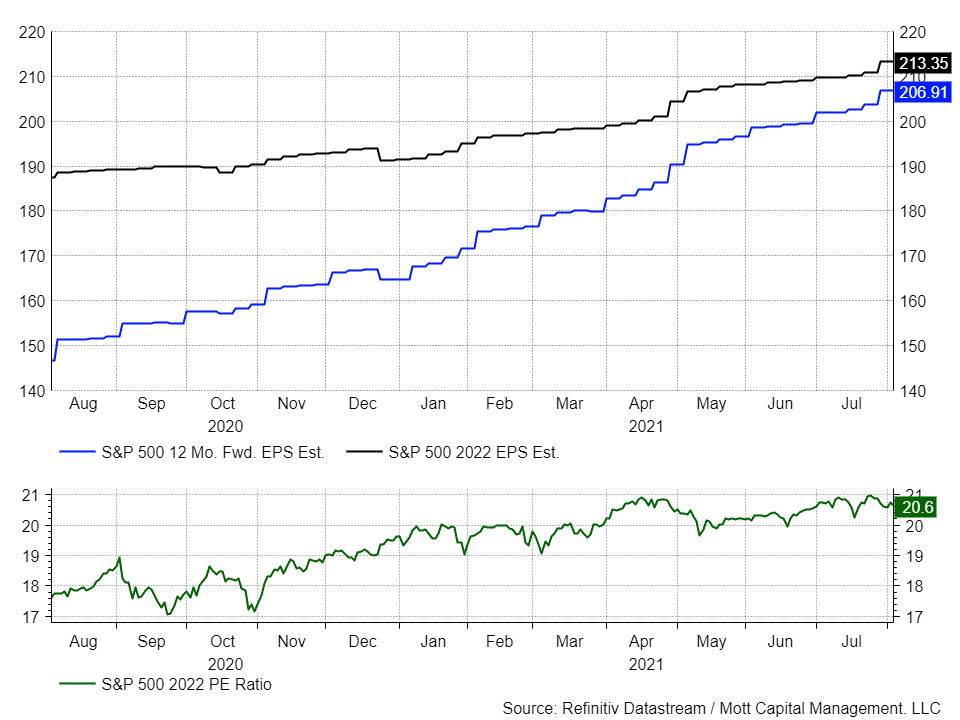

Intäktstillväxten sköt i höjden 2021 när USA lämnade lockdown-fasen av coronaviruspandemin. Detta, i kombination med snäll penningpolitik, hjälpte S&P 500 att stiga och PE-kvoten för indexet utvidgades. Fram till nu, när intäktssäsongen nästan är klar, har revideringar för intäkterna 2022 inte varit tillräckligt starka för att föra PE-kvoten till en mer rimlig och hållbar nivå, exempelvis som nivån innan pandemi.

Inte stark nog:

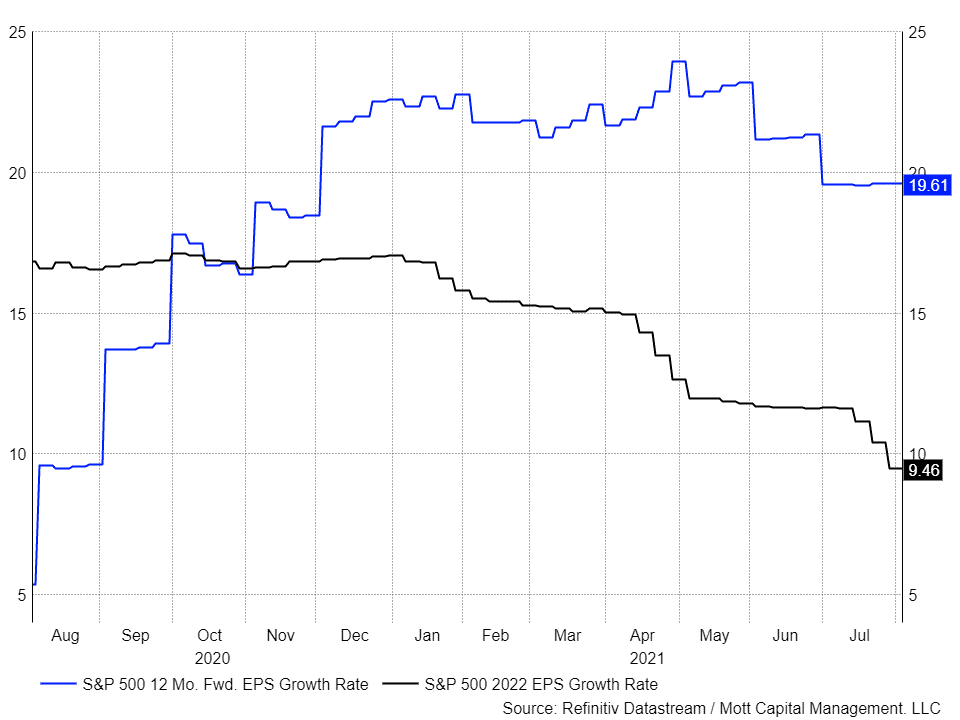

Det som har hänt denna vinstsäsong är att revideringarna av resultaten har varit framtunga, vilket innebär att de gett en boost till resultatuppskattningar under 2021, men inte 2022. På grund av detta förväntas tillväxten 2022 att sakta ner dramatiskt och stiga med bara 9,5%. Det betyder också att uppskattningen av tolvmånadersresultatet så småningom kommer att återspegla 2022 års EPS-uppskattningar på 213,35 dollar per aktie, vilket skulle ge indexet en PE-kvot på 20,7, bara lite lägre än det nuvarande 12-månader-läget.

Det verkar därför klart att de solida resultaten för andra kvartalet inte har hjälpt tillräckligt med att höja resultatuppskattningarna för 2022 för att sänka värderingen av indexet. Om inte revideringarna av 2022-resultatet börjar öka på ett meningsfullt sätt kommer indexet att ställas inför en långsammare vinsttillväxt och en mer hökaktig Fed medan den handlas till sin högsta PE -kvot.

Det kan göra det svårt för S&P 500 när vi går igenom de sista fyra månaderna 2021 och investerare börjar fundera på hur mycket de bör vara villiga att betala för resultatet. Högre tillväxttakter förtjänar en högre PE, medan lägre tillväxttakter förtjänar lägre PE.

Vad händer sen:

Det som måste hända härifrån är att se resultatrevisioner fortsätta att driva högre i mycket snabbare takt. För att få PE-multipeln för 2022 tillbaka till nivåer jämförbara med innan pandemin på cirka 17 och för att behålla den nuvarande 4400-nivån på S&P 500, skulle resultatet för nästa år behöva stiga till cirka 258 dollar per aktie eller 244 dollar per aktie för att handla på en PE-ratio på 18. Båda verkar svåra att uppnå, med tanke på att resultatet för 2022 skulle behöva stiga med minst 14% från nuvarande nivåer.

Å andra sidan, om intäkterna inte går framåt, skulle S&P 500-värdet behöva sjunka med 12,7% för att få en PE-kvot på 18, eller sjunka med 17,5% för att falla till en PE-kvot på 17, ungefär 3630 på indexet .

Båda scenarierna verkar vara extrema, men det berättar att trots en vinstsäsong som var mycket bättre än väntat, var det inte tillräckligt bra för att hjälpa marknaden där den behövde det mest.