- Microns massiva nedskärning under fjärde kvartalet återspeglar en kraftig nedgång i efterfrågan på smartphones och datorer

- Aktien nådde en ny 52-veckors lägsta nivå på fredagen

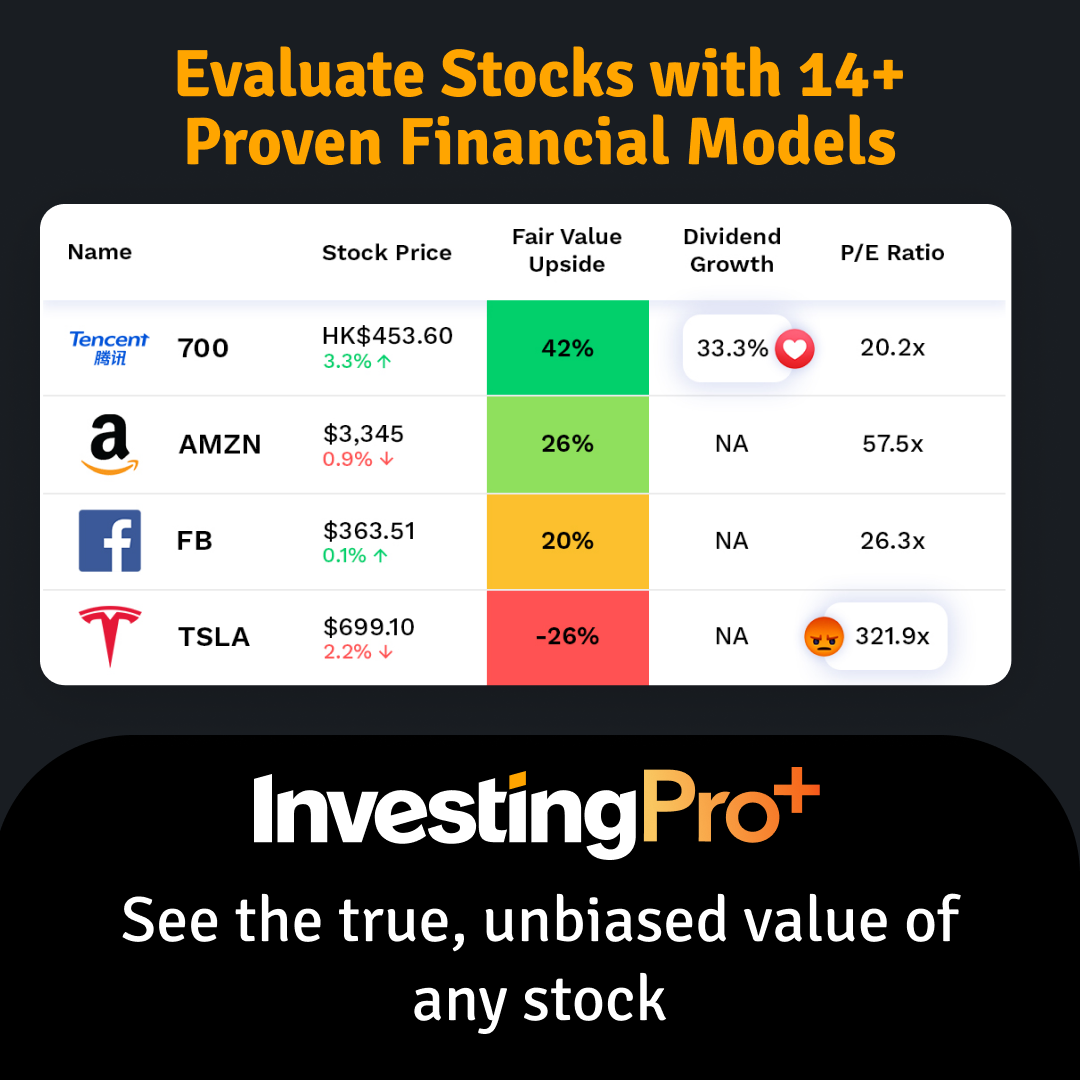

- Är det nu rätt tid att köpa aktien enligt InvestingPro+-modeller?

- 52-veckorsintervall: 51,40 - 98,45 dollar

- Börsvärde: 59,18 miljarder dollar

- Forward P/E: 6,12x

- Intäktssammansatt årlig tillväxt de senaste 5 åren: 17,4%

Högkonjunkturen för halvledartillverkare verkar vara över när konsumenternas efterfrågan försvagas kraftigt och motvind tar ut sin rätt.

På fredagen sjönk aktiekursen för Micron Technology (NASDAQ:MU) till en 52-veckors lägsta nivå efter det tredje kvartalets rapport. Även om resultaten överträffade prognoser, missade vägledningen för fjärde kvartalet avsevärt på grund av svag efterfrågan på konsumentmarknaderna, inklusive PC och smartphone.

Var nedgången efter intäkterna en överreaktion eller ett tecken på vad som skulle komma?

Microns kärnvärde:

Micron är ett halvledarföretag som designar, tillverkar och säljer minnes- och lagringslösningar. Den verkar genom fyra segment: Computer and Networking Business Unit, Mobile Business Unit, Storage Business Unit och Embedded Business Unit. Företaget är branschledande inom DRAM- och NAND-teknik.

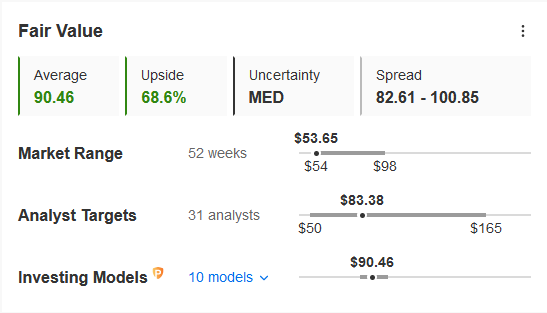

InvestingPro+ visar att den genomsnittliga riktkursen för de 31 analytiker som följer aktien är 83,38 dollar (över 55% uppsida), medan det rimliga värdet är 90,46 dollar (över 68% uppsida).

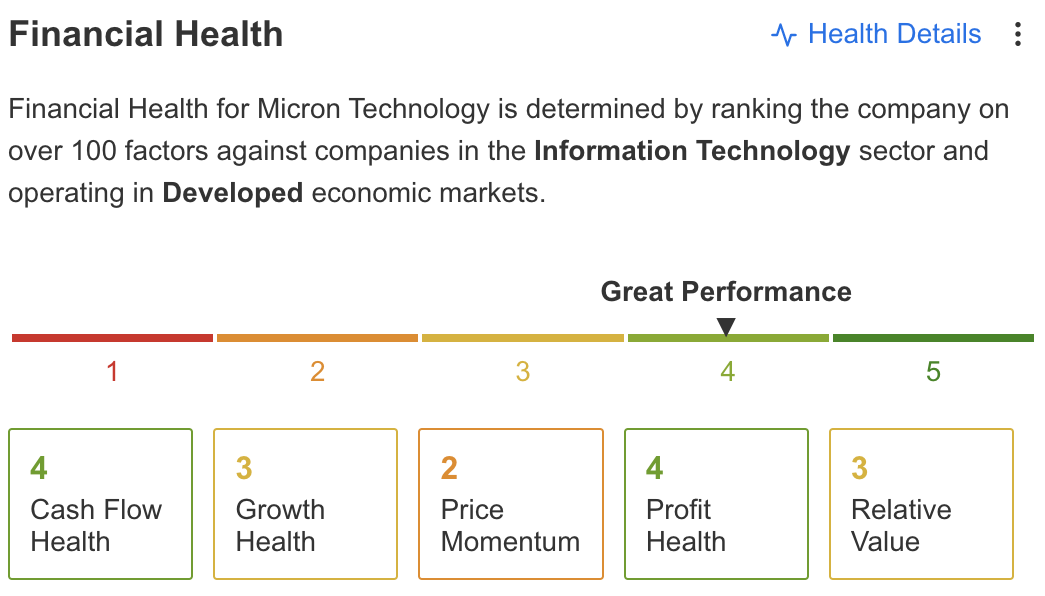

InvestingPro+ betygsätter också företagets finansiella hälsa som 4 av 5.

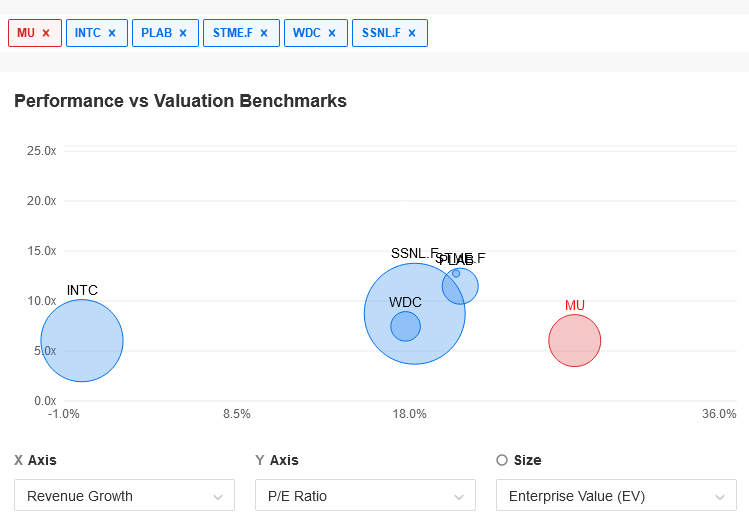

Förutom en stark finansiell hälsa visar grafen Performance vs. Valuation Benchmarks att företaget har en av de lägsta PE-kvoterna bland sina kollegor.

Massiva vägledningsutmaningar och intäktsutmaningar:

Kvartalets höjdpunkt var en betydande nedskärning av guidningen för fjärde kvartalet på grund av lägre efterfrågan. PC-leveranserna förväntas nu minska med 10% jämfört med föregående år (mot en initial oförändrad uppskattning), och leveranser av mobiltelefoner förväntas vara lägre.

Dessutom, enligt företagets vinstsamtal, justerar flera kunder, främst inom PC och smartphones, sina lager, eftersom COVID-19-åtgärder i Kina har förvärrat utmaningarna i leveranskedjan, och den makroekonomiska miljön skapar också en viss försiktighet bland kunderna.

Företaget förväntar sig att vinst per aktie för fjärde kvartalet kommer att ligga i intervallet 1,43-1,83 dollar, jämfört med Street-uppskattningen på 2,62 dollar, och en intäkt i intervallet 6,8-7,6 miljarder dollar, jämfört med uppskattningar på 9,05 miljarder dollar. Både bitleveranser och ASP:er förväntas minska under fjärde kvartalet.

Med tanke på dessa utmaningar beslutade Micron att minska sin utbudstillväxtbana, planerade att minimera tillväxten av bittillförsel under räkenskapsåret 2023 och använda befintligt lager för att tillgodose en del av marknadens efterfrågan nästa år. Som ett resultat kommer det att minska waferfab-utrustningens CAPEX för räkenskapsåret 2023, som nu förväntas minska på årsbasis.

Microns långsiktiga utsikter:

Moln-, nätverks-, fordons- och industrimarknaderna fortsätter att visa motståndskraft.

Med tanke på svagare efterfrågeförväntningar för H2/22, förväntar företaget, år-för-år 2022, industrins bitefterfrågetillväxt kommer att vara lägre än dess långsiktiga CAGR-värden för medel till hög tonåringar för DRAM och höga 20-tal för NAND.

Sekulära efterfrågetrender (datacenter, fordon och andra områden) är dock fortfarande starka, och företaget bibehöll sina långsiktiga DRAM- och NAND-bitars efterfrågan CAGR-uppskattningar.

Detta tyder på att vi kan se en typisk cyklisk vändning snarare än något som verkligen skadar MU:s framtidsutsikter. Och med tanke på att MU bara stängde ner 3% efter guidningssänkningen, tyder det på att marknaden redan har prissatt en nedgång.

Sammanfattning:

Med tanke på den över 40%-iga nedgången i MU YTD samt InvestingPro+ uppskattningar av rimligt värde som innebär betydande uppsida, tror vi att de kortsiktiga utmaningarna som företaget står inför redan är prissatta.

Dessutom behöll ledningen sina långsiktiga CAGR-utsikter, har en stark balansräkning, planerar för mer aggressiva aktieåterköp under fjärde kvartalet och har en väsentligt förbättrad konkurrensposition på DRAM- och NAND-marknaderna, så aktierna är undervärderade.

Disclaimer: Författaren har inga positioner i MU eller någon av de nämnda aktierna.