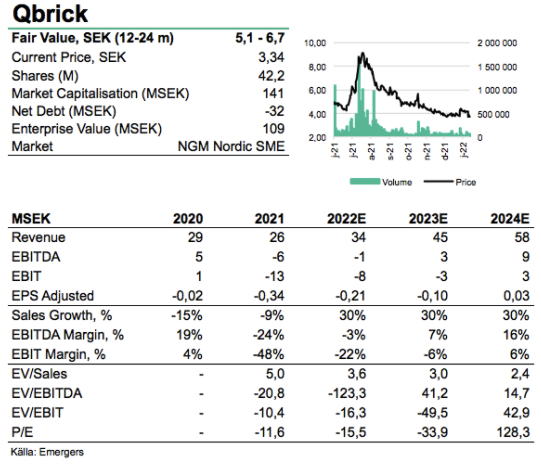

Rapporten för Q4 2021 kom in strax under våra förväntningar, med en väntad minskning i omsättningen, som en följd av utfasningen av lågmarginalkunder under året, men en stark kundtillväxt på 49%. Samtidigt undgår Qbrick inte den kontraktion av riskaptiten som just nu drabbar alla techbolag med intjäningen långt i framtiden. Med stöd av en hög andel SaaS-intäkter med hög bruttomarginal och regulatoriska drivkrafter ser vi nu stöd för ett motiverat värde på 5,1-6,7 SEK (7,5-9,2) per aktie på 12-24 mån sikt.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

(EMERGERS) Qbrick - Fortsatta investeringar i stärkta förutsättningar för tillväxt

avEmergers

FörfattareAndreas Eriksson

Publicerad 2022-02-28 08:57

(EMERGERS) Qbrick - Fortsatta investeringar i stärkta förutsättningar för tillväxt

Läs hela texten.

Information som tillhandahålls av Emergers eller på Emergers webbplats, emergers.se är inte avsedd att vara finansiell rådgivning. Emergers mottar ersättning för att skriva om bolaget på den här sidan. Bolaget har givits möjlighet att påverka faktapåståenden före publicering, men prognoser, slutsatser och värderingsresonemang är Emergers egna. Analysartiklar skall ej betraktas som en rekommendation eller uppmaning att investera i bolagen som det skrivs om. Emergers kan ej garantera att de slutsatser som presenteras i analysen kommer att uppfyllas. Emergers kan ej hållas ansvariga för vare sig direkta eller indirekta skador som orsakats av beslut fattade på grundval av information i denna analys. Investerare uppmanas att komplettera med ytterligare material och information samt konsultera en finansiell rådgivare inför alla investeringsbeslut.

Senaste kommentarer

Laddar nästa artikel…

Installera våra appar

Riskavslöjande: Trading med finansiella instrument och/eller kryptovalutor innebär stora risker, inklusive risken för att du förlorar något, alternativt allt av ditt investeringsbelopp och kanske inte är lämpligt för alla investerare. Kurserna för kryptovalutor är extremt volatila och kan påverkas av externa faktorer som finansiella, reglerande eller politiska händelser. Trading med marginal ökar de finansiella riskerna.

Innan du bestämmer dig för att trada med finansiella instrument eller kryptovalutor bör du vara helt informerad om riskerna och kostnaderna i samband med trading på finansmarknaderna, att noga överväga dina investeringsmål, erfarenhetsnivå och risktagande samt söka professionella råd vid behov.

Fusion Media vill påminna dig om att data på denna webbplats inte nödvändigtvis är i realtid eller korrekta. Data och priserna på webbplatsen behöver inte nödvändigtvis tillhandahållas av någon marknad eller börs, utan kan tillhandahållas av marknadsförare och priserna behöver inte vara korrekta och kan skilja sig från det faktiska priset på en given marknad, vilket innebär att priserna är vägledande och inte lämplig i tradingsyfte. Fusion Media och eventuella leverantörer av data på denna webbplats tar inte ansvar för förluster eller skador till följd av din trading eller ditt beroende av informationen på denna webbplats.

Det är förbjudet att använda, lagra, reproducera, visa, modifiera, överföra eller distribuera data på denna webbplats utan det uttryckliga skriftliga tillståndet från Fusion Media och/eller dataleverantören. Leverantörerna och/eller börsen som tillhandahåller data på denna webbplats förbehåller sig rätten till alla immateriella rättigheter.

Fusion Media kan kompenseras av annonsörerna som visas på webbplatsen, baserat på din interaktion med annonserna och annonsörerna. Den engelska versionen av detta avtal är den huvudsakliga versionen, vilken ska råda om något skiljer sig åt mellan den engelska versionen och den svenska versionen.

Innan du bestämmer dig för att trada med finansiella instrument eller kryptovalutor bör du vara helt informerad om riskerna och kostnaderna i samband med trading på finansmarknaderna, att noga överväga dina investeringsmål, erfarenhetsnivå och risktagande samt söka professionella råd vid behov.

Fusion Media vill påminna dig om att data på denna webbplats inte nödvändigtvis är i realtid eller korrekta. Data och priserna på webbplatsen behöver inte nödvändigtvis tillhandahållas av någon marknad eller börs, utan kan tillhandahållas av marknadsförare och priserna behöver inte vara korrekta och kan skilja sig från det faktiska priset på en given marknad, vilket innebär att priserna är vägledande och inte lämplig i tradingsyfte. Fusion Media och eventuella leverantörer av data på denna webbplats tar inte ansvar för förluster eller skador till följd av din trading eller ditt beroende av informationen på denna webbplats.

Det är förbjudet att använda, lagra, reproducera, visa, modifiera, överföra eller distribuera data på denna webbplats utan det uttryckliga skriftliga tillståndet från Fusion Media och/eller dataleverantören. Leverantörerna och/eller börsen som tillhandahåller data på denna webbplats förbehåller sig rätten till alla immateriella rättigheter.

Fusion Media kan kompenseras av annonsörerna som visas på webbplatsen, baserat på din interaktion med annonserna och annonsörerna. Den engelska versionen av detta avtal är den huvudsakliga versionen, vilken ska råda om något skiljer sig åt mellan den engelska versionen och den svenska versionen.

© 2007-2025 - Fusion Media Limited. Alla rättigheter reserverade.