Denna artikel skrevs exklusivt för Investing.com

Efter förra veckans möte i Jackson Hole verkar det klart att Fed med stor sannolikhet kommer att börja minska sitt tillgångsköpsprogram senare i år. Det spelar helt enkelt ingen roll hur starka jobbrapporter är på kort sikt, så länge de visar att trenden blir bättre. Förbättringstakten försenar bara det oundvikliga.

Marknaden har varit så fokuserad på kortsiktiga rubriker att den har tappat fokus på de långsiktiga utsikterna, vilket är att tillgångsköp från Fed sannolikt kommer att upphöra, även om ekonomin bromsar mer. Även ECB-tjänstemän har antytt att avsmalning i Europa kanske inte är alltför långt borta. De två programmen utgör tillsammans tillgångsköp på över 200 miljarder dollar per månad, vilket innebär att de globala aktiemarknaderna kommer att förlora mycket monetär stimulans under de kommande månaderna. Ändå verkar aktiemarknaden i USA ignorera risken för denna policyförändring.

Avtagande tillväxt betyder inte lågkonjunktur:

Det finns tydliga tecken på att den ekonomiska tillväxten avtar. Kinas PMI föll dramatiskt i augusti. Resultatet visade en betydande avmattning i serviceekonomin. Samtidigt har data i USA visat nedåtgående trender under de senaste veckorna. Det verkar vara naivt för marknaden att ignorera hotet om minskad tillväxt och den mindre tillmötesgående penningpolitik.

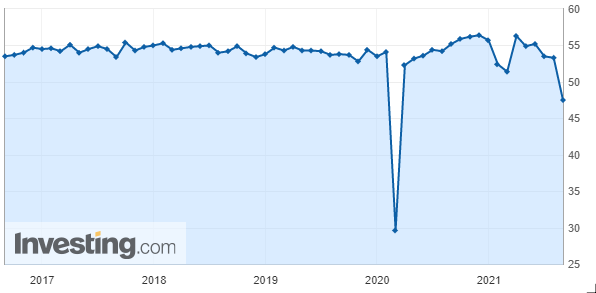

Det största problemet är att tillväxten i USA dämpas, vilket inte är samma som att gå mot en lågkonjunktur. Avtagande tillväxttakter kommer sannolikt bara att återföra ekonomin till sin långsiktiga tillväxtutveckling. De senaste siffrorna för ISM tillverkning tyder på att den amerikanska ekonomin växer runt 4,8% i en årlig takt. Det är långsammare än de avläsningar som sågs under våren, men fortfarande ett hälsosamt resultat.

Hänger inte ihop:

Marknaden verkar också välja ignorera att den ekonomiska tillväxten dämpas, vilket resulterar i att inkomsttillväxten kommer att bromsa snabbare. Kanske kan intäktsförväntningarna för S&P 500 vara för höga och behöva justeras lägre om takten i BNP-tillväxten börjar sakta ner och återgå till mer historiska tillväxttakter.

De flesta globala marknader verkar vara medvetna om denna trend. Vissa marknader i Asien har minskat kraftigt från sina toppar. I Europa har vissa marknader börjat stanna av. Ändå fortsätter amerikanska marknader och särskilt S&P 500 och NASDAQ att fortsätta till nya rekordnivåer.

Syna bluffen:

Det verkar finnas en massiv och ologisk avvikelse här. Men en avsmalning från Fed ligger perfekt i tiden, särskilt eftersom S&P 500-handeln befinner sig på en så hög nivå. Även en korrigering på 20%, hur smärtsamt det än må vara, skulle skjuta tillbaka indexet till nivåer som är mycket högre än innan pandemin började, cirka 3600.

På ett sätt verkar det som att den amerikanska aktiemarknaden bara utmanar Fed att börja avta sina tillgångsköp, eller kanske är det så att aktiemarknaden tror att Fed aldrig kommer avsmalna. Kanske synar marknaden helt enkelt Fed:s bluff och utmanar Fed att börja avsmalna. Det är det enda som kan förklara de absolut ologiska nivåerna.