Amazon (NASDAQ:AMZN) erbjuder just nu en intressant riskbelöning. Aktierna går igenom en baisse-period som utlöstes av företagets Q2-rapport den 29 juli, som inkluderade vägledning från Amazon som bland annat sade att det Seattle-baserade företaget går in i en långsam korrigering.

Ledningen noterade att AMZN kunde ha svårt att överträffa förväntningarna efter en årslång pandemiinducerad explosion av handel på nätet. Faktum är att Amazon hittills i år har underpresterat jämfört med de andra företagen med ett marknadsvärde över 1 biljon dollar.

Aktierna i Microsoft (NASDAQ:MSFT) har stigit med 36%, medan Apple (NASDAQ:AAPL) har ökat med cirka 15% i år. Samtidigt stängde Amazon på tisdagen till 3470,79 dollar, en minskning med 9% från rekordet i juli.

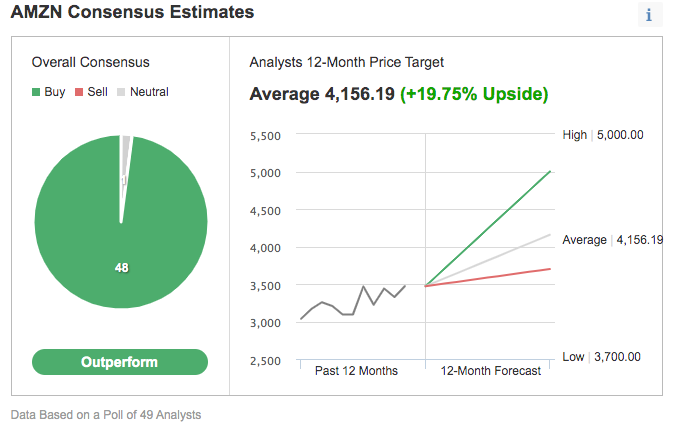

Ändå är en majoritet av Wall Street-analytiker positiva till företagets framtida tillväxtutsikter och rekommenderar aktien till kunder.

Diagram: Investing.com

Av 49 analytiker som undersöktes av Investing.com hade 48 ett köpbetyg på AMZN, vilket betecknade det som en aktie som kommer att "överträffa". Deras konsensuskursmål för 12-månaders visar en ökning med 21% från aktiens nuvarande kurs.

Det är svårt att förutsäga hur korrekta analytikers haussiska uppskattningar kommer att visa sig under det kommande året, men Amazons senaste vägledning visar att företaget kan ha svårt att klara förväntningarna efter en årslång ökning i onlineköp.

Faktum är att Amazon under det andra kvartalets vinstsamtal i juli gav en rosig utsikt, något som skulle ha tillfredsställt tillväxthungriga investerare. Aktieägarnas fokus låg på företagets kärnverksamhet för e-handel, vilket verkligen bromsar, särskilt samtidigt som grundaren Jeff Bezos har överlämnat chefsrollen till Brian Olsavsky. I en telefonkonferens sade den nya VD:n till analytiker att avmattningen i försäljning kommer att fortsätta under resten av året.

Långsiktig tillväxthistoria:

E-handelsföretagets nedslående utsikter kom tillsammans med intäkter som missade uppskattningar för första gången sedan 2018. Analytiker har minskat sina förväntningar i kölvattnet av rapporten. För Amazons innevarande kvartal har den genomsnittliga vinstuppskattningen sjunkit med cirka 16,5% under den senaste månaden, enligt uppgifter som Bloomberg har sammanställt. Intäktskonsensus har sjunkit med nästan 6,5 miljarder dollar, eller 5,5%, under samma period.

Men överväldigande positiva sentiment bland analytiker visar att denna svaghet är ett köptillfälle. Även om tillväxten avtar från nivåerna under pandematiden ser analytiker långsiktig tillväxt för dess online-detaljhandel och molntjänster, tillsammans med sin reklamverksamhet, som för närvarande blomstrar.

Enligt Susquehanna-analytikern Shyam Patil har aktien 50% uppåtsida härifrån, och han tycker att det är en "bra tid att köpa" aktier.

I hans senaste anteckning till kunderna stod det:

”När man tittar på de tvååriga sammansatta årliga tillväxttakterna är trenderna fortfarande mycket starka och vi ser ingen anledning att oroa sig. I slutändan fortsätter vi att se Amazon som en långsiktig tillväxtaktie som stöds av dess starka e-handel, moln och reklam.”

Susquehannas prognos är bland de mest hausseartade på Wall Street, men många analytiker är överens om att Amazon fortsätter att förbli den föredragna e-handelsspelaren trots den senaste tidens långsamma tillväxt.

Evercore ISI, som har ett "outperform"-betyg med en målkurs på 4 200 dollar, sa i en ny anteckning:

"Vår långsiktiga prognos är intakt för Amazon.... Taktiskt sett kan AMZN-aktier mycket väl vara intervallbundna på kort sikt när investerare debatterar om AMZN kan återhämta sig till 20% årsomsättningstillväxt under 2022. Vi tror att detta kan ske, givet storleken på dess TAM (total addressable market), dess nya tillväxtinitiativ och dess meritlista. "

Slutsats:

Efter att ha underpresterat i år är Amazon-aktier nu ett mer attraktivt val bland megacap-företagen. Det finns en god sannolikhet att aktien kommer att komma ikapp sina kamrater, särskilt när pandemin fortsätter att rasa i många delar av världen, vilket påskyndar den pågående övergången till e-handel och molndatorer.