Sammanfattning:

- AMD-aktien visar styrka när företaget tar över större marknadsandelar från Intel.

- Dessa vinster leder till en stark vinsttillväxt för AMD i år trots chipbrist.

- Analytiker fortsätter att ha en gynnsam syn på AMD-aktien trots dess kraftfulla ökning i år.

Aktier i Advanced Micro Devices (NASDAQ:AMD) tar fart igen efter en långsam start på året. Deras ökning med 45% under det senaste kvartalet är ungefär tre gånger mer än avkastningen från riktmärket Philadelphia Semiconductor Index.

Denna starka återhämtning gör att investerare undrar hur långt detta rally skulle kunna gå, särskilt efter aktiens uppgång på över 1500% under de senaste fem åren.

Det finns tre stora katalysatorer som stöder vår uppfattning att AMD har en stark position att överträffa sina halvledarkonkurrenter under de kommande åren, vilket gör aktien till en ideal kandidat för alla tillväxtportföljer. Här är en närmare titt:

1. Marknadsandelar

En av de stora drivkrafterna för AMD-aktien är svagheten som en av dess primära konkurrenter, Intel (NASDAQ:INTC), visar.

Efter decennier av eftersläpning efter Intel, världens största chiptillverkare, har AMD kommit ikapp de senaste åren. AMD skrotade sina egna chiptillverkningsanläggningar för mer än ett decennium sedan och förlitar sig nu på andra för att tillverka sina produkter, inklusive Taiwan Semiconductor Manufacturing (NYSE:TSM), som driver några av världens ledande chipproducerande fabriker.

Denna outsourcingstrategi hjälpte AMD vid en tidpunkt då Intel drabbades av en rad motgångar i tillverkningen och upprepade gånger hamnade efter när de introducerade nya chip. Årets release av sina EPYC 7003-serverprocessorer visar sig till exempel vara en framgång för AMD och dess serversektor.

Med tredjepartsgranskare som säger att de nya chipen erbjuder mer än dubbelt så mycket prestanda som Intels bästa, kommer AMDs marknadsandelar att öka i denna lukrativa kategori.

Dessutom accelererar inte AMD bara på servrar. Deras andra affärsområden, från vanliga datorer till spel, blomstrar också. Företaget tillverkar de huvudsakliga processorerna för Microsofts (NASDAQ:MSFT) och Sonys (NYSE:SONY) next gen-konsoler. Efterfrågan på dessa enheter har exploderat under pandemin.

AMD har också gynnats i ett annat segment, processorer för datacenter. Detta segment har tagit fart med introduktionen av nya generationer av högpresterande chip.

Fram till nyligen kontrollerade Intels datacenterenhet mer än 99% av denna marknad, som är kärnan i företagsnätverk och internetinfrastruktur. Men detta försprång är nu hotat efter år av problem i Intels tillverkningsverksamhet.

Alfabetets (NASDAQ:GOOGL) Google Cloud-division sade i juni att det kommer att erbjuda molntjänster baserade på AMD:s senaste datacenterchip. Molnbaserade leverantörer som Google och Amazon (NASDAQ:AMZN) är några av de största köparna av datacenterchip.

2. Intäktsmomentum

Dessa marknadsvinster leder till en stark vinsttillväxt för AMD, vilket ger en solid anledning för investerare att förbli hausse om företagets framtidsutsikter. Under det andra kvartalet tredubblades vinsten till 710 miljoner dollar och försäljningen steg med 99% till 3,8 miljarder dollar, hjälpt av den växande efterfrågan på avancerade processorer, som Ryzen och Radeon.

AMD gav också en hausseartad prognos för tredje kvartalet, och förutsäger att försäljningen kommer att vara cirka 4,1 miljarder dollar, högre än analytikernas prognoser. Företaget höjde också sina årliga utsikter och förväntar sig nu att intäkterna kommer att öka med 60%, jämfört med en tidigare prognos om 50% tillväxt.

Bruttomarginalerna ökade under det andra kvartalet och gick från 43,9% under andra kvartalet 2020 till 47,5%. EBITDA-marginalen steg också till 24,4%, jämfört med 12,7% för samma period för ett år sedan.

Dessa vinster kommer när AMD fokuserar på att endast sälja sina mest lönsamma chip och lämnar den nedre delen av marknaden till Intel.

VD Lisa Su sa till investerare vid en telefonkonferens förra månaden:

"Vi fokuserar på de mest strategiska segmenten inom PC-marknaden. Vi tror att datacenterverksamheten kommer att fortsätta att vara en stark drivkraft för oss under den andra delen av året."

Denna förbättring av företagets lönsamhet gör AMD till en snabbväxande och fundamentalt robust verksamhet. Under de senaste tre åren har företagets kassaflödesgenerering förbättrats avsevärt, med operativa kassaflöden som steg till 1,07 miljarder dollar 2020 från bara 34 miljoner dollar 2018.

AMD är också bättre positionerat för att prestera när chipbrist skadar många aktörer i branschen under Covid-19-pandemin. Det som skiljer AMD är dess långsiktiga förhållande till huvudleverantören TSMC. I år sa TSMC att segmentet "högpresterande datorer", där AMDs verksamhet finns, kommer att vara en "stor tillväxtdrivare" för företaget.

3. Analytiker blir hausse

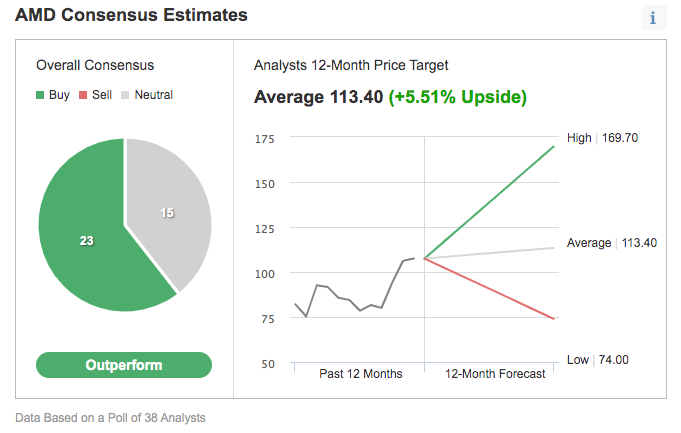

AMD:s snabbt expanderande marknadsandel och dess meritlista överstiger förväntningarna. Detta har fått många toppanalytiker att bli hausse. Av 38 analytiker som undersöktes av Investing.com har 23 ett köpbetyg på aktien, medan 15 är neutrala.

Diagram: Investing.com

Bank of Americas värdepappersanalytiker Vivek Arya, som har ett kursmål på 120 dollar på aktien, sa i en anteckning att en eventuell fördröjning av Intels produktreleaser samt AMD:s senaste affär med Google pekar på ytterligare tillväxt i företagets datacenterverksamhet.

Dessutom har AMD:s andel av superdatamarknaden ökat med mer än två gånger under det senaste halvåret och med fem gånger under det senaste året, vilket visar ”AMD:s förbättrade konkurrenskraft i HPC (High Performance Computing), en stark indikator för framtida momentum inom moln och enterprise segmenten” enligt en anteckning, citerad av CNBC.com.

BMO Capital Markets-analytikern Ambrish Srivastava vände hausse på AMD-aktien och höjde sin riktkurs på AMD från 80 dollar till 110 dollar i en notering från Market Watch.

Srivastava trodde tidigare att uppskattningar för AMD skulle visa sig vara alltför optimistiska, men resultatuppskattningarna för 2021 och 2022 har nu ökat kraftigt sedan hans nedgradering i januari. Han förutspår "fortsatt uppåtgående snedvridning" framöver, "särskilt när AMD börjar förbättra designen på datacentersidan… inklusive processorer och grafikkort. ”

Anteckningen tillade:

"[Företaget] har nu verkställt och levererat och det har tagit sig fram som ett gångbart alternativ till Intel under en överskådlig framtid."

Slutsats:

Det finns många starka skäl att tro att aktiens nuvarande uppåtgående riktning kommer att fortsätta, med tanke på AMD:s vinsttillväxt, dess överlägsna utförande och dess förmåga att ta över marknadsandelar från Intel på stora och lukrativa marknader, inklusive datacenter.