The Children's Place (NASDAQ:PLCE) är en återförsäljare av specialkläder. Aktien har tappat 42% YTD och handlas nära sin 52-veckros lägsta nivå.

InvestingPro+ föreslår en stark uppsida för aktien baserat på dess solida fundament, även när sektorn står inför bredare motvind.

Den här artikeln visar hur vi hittade The Children's Place, vad dess upplägg är och vad investerare bör titta på härnäst.

Om du är intresserad av att uppgradera din sökning efter nya investeringsidéer, kolla in InvestingPro+, kommer snart till vår svenska version.

Letar du efter värdemöjligheter?

En av utmaningarna i den nuvarande utmanande och volatila makromiljön är att hitta en aktie med attraktiva tillväxtutsikter. När marknaden fortsätter att sälja av verkar det som att en ny sektor drabbas varje dag.

Bottenfiske i denna miljö kan vara farligt. Samtidigt har de senaste åren visat hur marknaden kommer att överreagera på både upp- och nedsidan, och det kan därför finnas möjligheter att göra vinst.

I den här artikeln kommer vi att analysera The Children's Place, Inc. (PLCE), som vi tror är redo att överträffa marknaden även under det pågående inflationstrycket. Investerare kan betrakta The Children's Place som en fristad med tanke på dess låga värdering, goda fundament och uppåtpotential.

Obs: All prisinformation gäller från den 20 maj slutkurs.

Hitta aktien:

Låt oss gå steg-för-steg genom processen för hur vi filtrerade ner de potentiella aktier vi kunde välja för att välja The Children's Place.

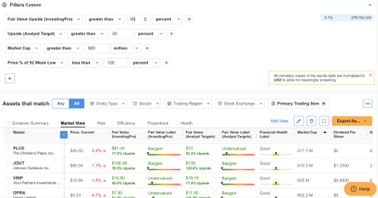

Vi börjar med att använda InvestingPro+ screener-förinställningen för att filtrera enligt ”Strong Upside”. Vi kommer att tillämpa ett antal ytterligare filter. Specifikt är vi intresserade av aktier som handlas nära sina 52-veckors lägstanivåer, som är noterade på en amerikansk börs och som har betydande tillväxtutsikter.

Så i Stock Screenern väljer vi först ”Strong Upside” och tillämpar följande anpassade filter: (1) Mer än 50% uppsida på rimligt värde, (2) mer än 50% uppsida baserat på analytikernas riktkurser, (3) företag med ett börsvärde över 500 miljoner dollar och (4) Pris % av 52-veckors lägstavärde på mindre än 120%.

Från listan över företag som matchar ovanstående filter har The Children's Place, Inc. en mycket låg PE-kvot på 3,8x och över 70% uppåtpotential.

Dessutom har bolagets aktiekurs fallit med cirka 42% sedan början av året, och handlas nära sin 52-veckors lägstanivå.

Värde eller värdefälla?

Grundläggande statistik:

- Börsvärde: 617,1 miljoner dollar

- Aktuellt pris/52-veckorsintervall: 45,65 USD (42,70 USD - 113,50 USD)

- P/E-kvot: 3,8x

- Intäktssammansatt årlig tillväxt de senaste 5 åren: 1,4%

The Children's Place, Inc. är en klädbutik som driver 672 butiker i USA, Kanada och Puerto Rico samt onlinebutikerna childrensplace.com, gymboree.com och sugarandjade.com, samt sju internationella franchisepartners med 211 internationella distributionsställen i 16 länder. Företagets primära fokus är små barnkläder.

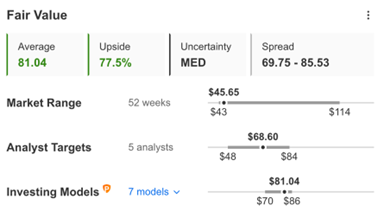

InvestingPro+ visar att den genomsnittliga riktkursen för de fem analytiker som följer aktien är 68,60 dollar (50,2% uppsida från nuvarande aktiekurs) som ett genomsnittligt kursmål av 5 analytiker, medan det verkliga värdet baserat på InvestingPro-modeller är 81,04 dollar (77,5% uppsida) från nuvarande aktiekurs).

InvestingPro+ betygsätter också företagets finansiella hälsa som 3 av 5.

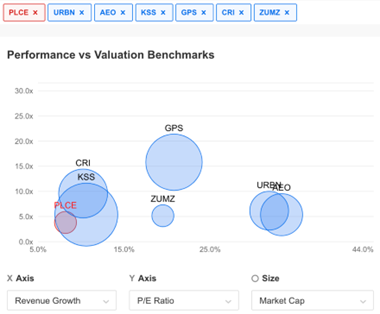

Som framgår av grafen Performance vs. Valuation Benchmarks, har majoriteten av bolagets branschkollegor också mycket låga PE-kvoter.

Motvind:

Även om PLCE, precis som de flesta av sina kollegor inom kläddetaljhandeln, har upplevt en meningsfull nedgång i aktiekursen hittills under året (PLCE är nere över 42% YTD), handlas de fortfarande långt under historiska PE-multiplar.

Med tanke på den fortsatta uppåtgående trenden i konsumtionsutgifter från år till år verkar branschen inte vara i en recession trots den utmanande och volatila makromiljön.

För just The Children's Place är den stora motvinden i år och 2023 högre råvarukostnader på bland annat bomull. Råbomullspriserna nästan fördubblas från nivåerna före pandemi och fortsätter att klättra högre, det innebär att bruttomarginalerna är under betydande press.

De senaste intäkterna tecken på botten?

Den 19 maj rapporterade The Children's Place, Inc. sina resultat för första kvartalet, med en vinst per aktie på 1,05 dollar, således sämre än analytikernas uppskattningar på 1,46 dollar. Intäkterna var 362,4 miljoner dollar, under uppskattningarna på 401,59 miljoner dollar. Kvartalet påverkades negativt av en aldrig tidigare skådad inflationsnivå, vilket har en betydande inverkan på konsumenterna med lägre inkomster, särskilt på grund av högre bensin- och livsmedelspriser.

Trots allt detta steg Children’s Place med 10% efter rapporten, vilket tyder på att sentimentet hade svängt för långt mot företagets grundläggande position.

The Children’s Place: Platsen för bottenfiske

Vid en prispunkt på 45,65 dollar, nära det lägsta under 52 veckor, tror vi att The Children's Place, Inc. är undervärderat. För det första, med tanke på både den InvestingPro-modellbaserade uppskattningen på 81,04 dollar och analytikers genomsnittliga mål på 68,60 dollar, finns det skäl för en uppsida på 50,2-77,5% under de kommande 12 månaderna.

Dessutom innebär dess finansiella hälsopoäng (3 av 5) att företaget verkar vara undervärderat, vilket antyds av den låga PE-kvoten på 3,8x, även efter en betydande YTD aktiekursnedgång på nästan 42%.

Bomullsterminer antyder också att råvarupriserna kommer att sjunka under sommaren och hösten, på väg mot intervallet 110-$130 dollar, vilket kan ge styrka i företagets lönsamhet.

Och slutligen, trots missen under första kvartalet, är ledningen fortfarande övertygad om att företaget kan nå en tvåsiffrig EBIT-marginal och EPS under 2022 och därefter. Ledningen noterade också att företagets kostnadsstruktur har förändrats på ett meningsfullt sätt sedan pandemin.