Investing.com - Sanktionerna mot Ryssland får larmklockor att ringa bland obligationshandlare när avkastningskurvan tyder på lågkonjunktur. I början av veckan sjönk spreaden i form av tvååriga och tioåriga amerikanska statsobligationer till 18,47 punkter, den lägsta nivån sedan utbrottet av pandemin i mars 2020.

På grund av den så kallade löptidstransformationen, som är viktig för den dagliga bankverksamheten, finns det en risk att utlåningen stannar upp, vilket kan bromsa den ekonomiska tillväxten, som redan dämpats av leveransflaskhalsarna orsakade av coronakrisen, på längre sikt kan det resultera i en lågkonjunktur.

Om korta räntor fortsätter att stiga, medan långa räntor stiger mindre eller till och med sjunker, kan en så kallad inverterad avkastningskurva uppstå. Då skulle de korta räntorna vara högre än de långa.

En inversion av avkastningskurvan anses vara en ganska tillförlitlig signal om en förestående lågkonjunktur.

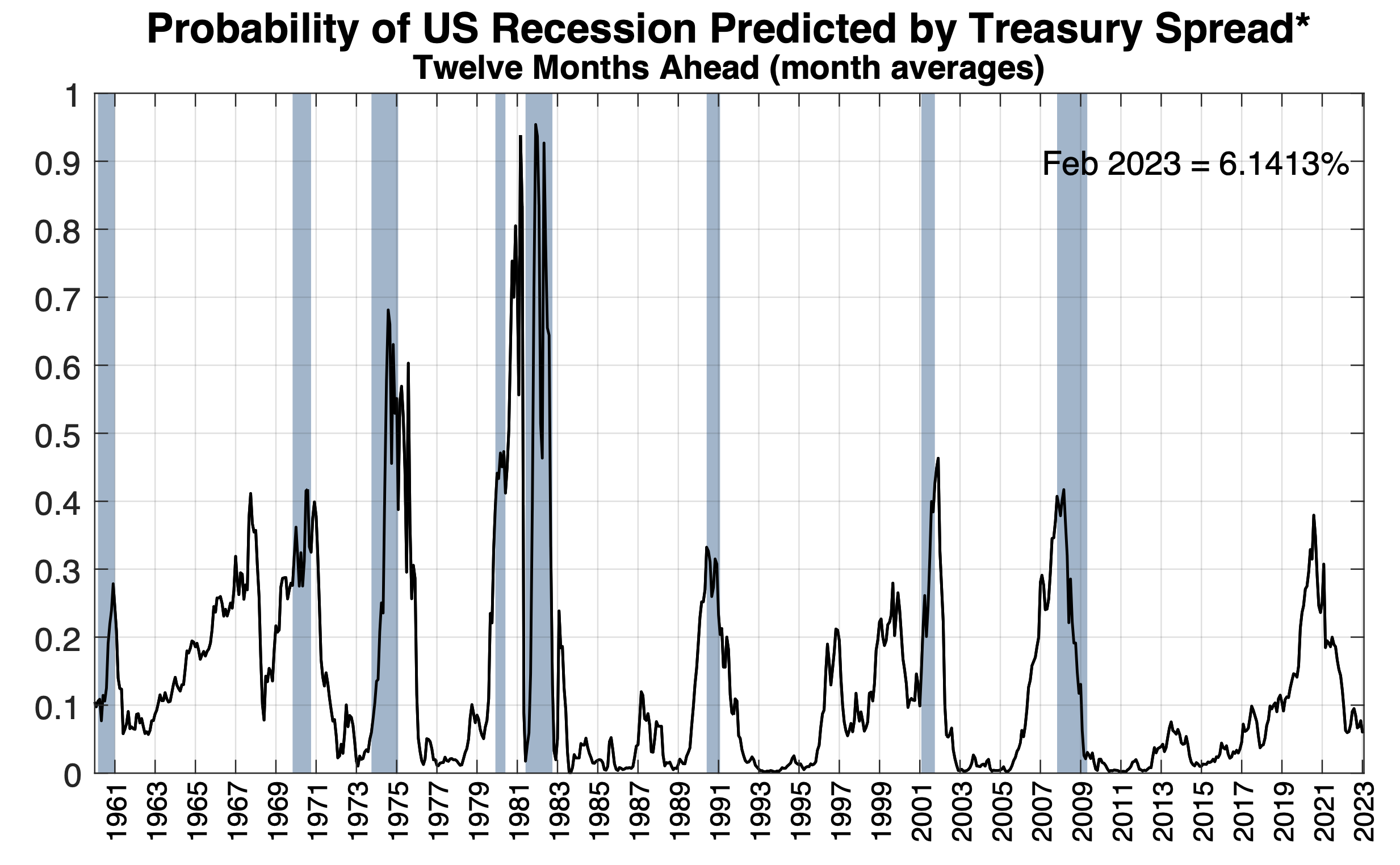

Däremot visar lågkonjunkturindikatorn som New York Fed beräknade i mars ännu inte på några större risker för en lågkonjunktur under de kommande tolv månaderna. De uppskattar i nuläget sannolikheten för ett sådant scenario till drygt 6%. Som regel, om denna indikator ligger över 30%-strecket, har en lågkonjunktur följt varje gång sedan 1960.

Politiker i USA och Europa måste nu bestämma sig för om de vill behålla den maximala pressen på Ryssland, eller om de trots allt kommer att ta ett mer blygsamt förhållningssätt för att avvärja den hotande lågkonjunkturen.

I går förbjöd USA:s president Joe Biden import av rysk olja, gas och kol till USA, vilket ledde till att oljepriserna steg ytterligare. Storbritannien vill också vidta motsvarande åtgärder. Tyskland har däremot till en början avstått från sanktioner mot energiförsörjning från Ryssland, eftersom de ekonomiska konsekvenserna skulle bli för stora i landet, som är kraftigt beroende av rysk energi.

Väst hade infört extremt hårda ekonomiska sanktioner mot Ryssland i hopp om att övertala Kreml att avsluta fientligheterna i Ukraina så snart som möjligt. Men det finns inga tydliga tecken på detta än så länge. Istället hotar konflikten att förvärras ytterligare, vilket bara ökar den ekonomiska skadan för västvärlden, särskilt EU.

Tidigare har centralbanker rutinmässigt trätt in som räddare när ekonomiska nedgångar höll på att ske, för att stödja allmänheten, men framför allt finansmarknaderna. Men den här gången är situationen en helt annan. Räntorna i Europa och USA är redan på rekordlåga nivåer och obligationsköp för flera miljarder dollar pågår fortfarande samtidigt som inflationen breder ut sig allt snabbare.

Traditionellt bekämpar centralbanker lågkonjunkturer genom att sänka sina korta räntor, och därmed pressa ner marknadsräntor över olika löptider. Lägre räntor uppmuntrar ekonomisk aktivitet genom att uppmuntra till lån för att bygga hus, köpa eller bygga nya fabriker och köpa bilar och maskiner.

Men den här gången ligger räntorna redan lågt, medan inflationen fortsätter att stiga, särskilt nu när priserna på olja, gas, kol, koppar, zink, aluminium, nickel, palladium, vete och majs exploderar. Som motåtgärd borde centralbankerna faktiskt höja sina styrräntor, och inte bara en gång, utan flera gånger i rad och långt mer aggressivt än befarat. Detta är det enda sättet att stoppa den eskalerande inflationen.

"Så länge det inte sker en fullständig kollaps av finansmarknaderna måste vi fortsätta att höja räntorna", säger Diane Swonk, chefsekonom på Grant Thornton. "Risken för ytterligare inflation, som redan hotar att förankra sig, bör inte ignoreras. Det här är som 1970-talet…”

En liten gnutta hopp kommer från Iran av alla ställen. Västerländska samtal med Iran om att återuppliva landets kärnkraftsavtal pågår fortfarande. Om det lyckas kan några av sanktionerna mot landets oljeexport hävas och en del av det förestående utbudsgapet stängas. Oljepriset kan därmed falla tillbaka från sin högsta nivå sedan 2008 och minska inflationspressen, om det inte vore för de kommande nya leveransflaskhalsarna och utbudsluckorna i form av livsmedel från Ukraina, som också sannolikt kommer att ha en inflationseffekt på längre sikt.

En chockterapi kan därför behövas, liknande den som användes på 1970-talet, som svar på prishöjningarna i spåren av oljekrisen, som utlöste skenande inflation i USA. Då hade inflationen nått 13% och räntorna 11%. Som ett resultat av detta höjde Paul Volcker och hans kollegor på Fed styrräntan till ofattbara 20% och accepterade i gengäld en svår ekonomisk kris. Med detta steg lyckades dock Federal Reserve också erövra inflationen.