Denna artikel skrevs exklusivt för Investing.com

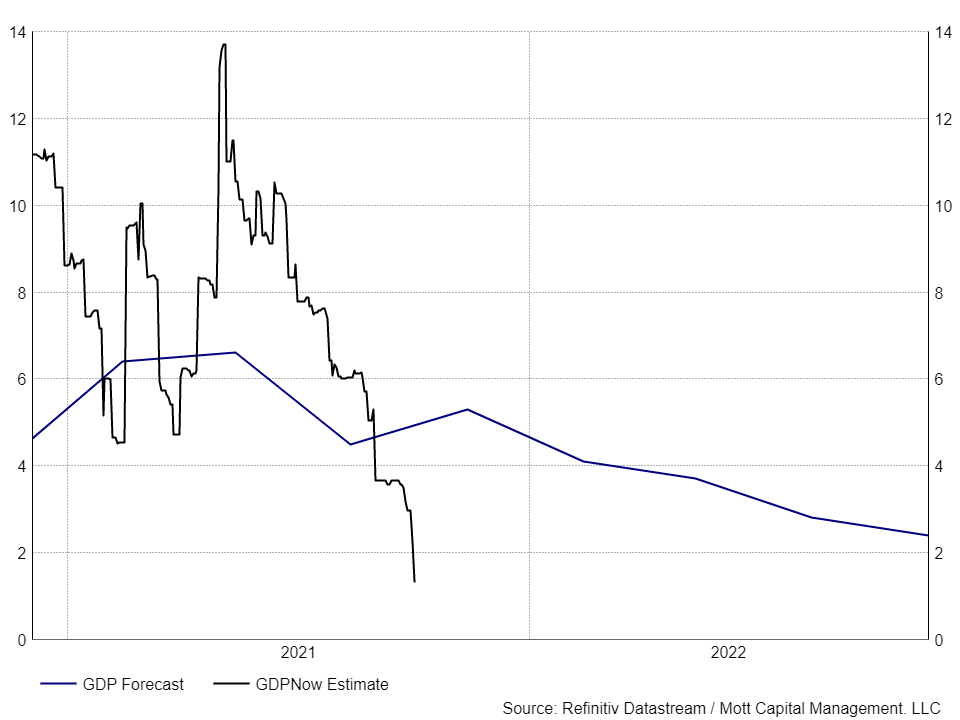

Det kan verka besynnerligt att tro att den amerikanska ekonomin kan gå mot en lågkonjunktur, särskilt när tillväxten för BNP under andra kvartalet var mer än 6,5% och prognoser för tredje kvartalet var cirka 7%. Men saker kan förändras snabbt.

Tredje kvartalet har varit en betydande besvikelse då ekonomin försvagats enormt under en kort tremånadersperiod. Atlanta Fed GDPNow-modellen tyder på att det tredje kvartalet kan se en tillväxttakt på bara 1,3%. Vem vet om dessa mätvärde kommer falla ytterligare, eller kanske till och med blir negativa?

Lågkonjunktursrisker:

Det tredje kvartalet skulle kunna visa negativ tillväxt, även om det är osannolikt. Ett kvartal med minskande BNP skapar inte en lågkonjunktur, det krävs två kvartal för det. Men när vi går in i det fjärde kvartalet är frågan inte huruvida ekonomin kommer bromsa in ytterligare, utan snarare om den kommer kunna accelerera igen eller inte.

Data från Refinitiv visar för närvarande konsensusprognoser för BNP-tillväxt under det tredje kvartalet på cirka 4,5%, medan fjärde kvartalet tros stiga till cirka 5%. Ekonomin förväntas avta dramatiskt under 2022 och sjunka till 2,5% vid fjärde kvartalet 2022.

Frågan blir, är dessa uppskattningar helt enkelt för optimistiska framöver, och kommer dessa att behöva revideras lägre. Det verkar klart att ekonomiska uppgifter visar en betydande avmattning, inte bara i USA utan även i den globala ekonomin som helhet. Vissa analytiker tror nu att Kinas ekonomi inte kommer ha någon tillväxt under det tredje kvartalet. I slutet av september sänkte Goldman Sachs sina tillväxtsuppskattningar för för den kinesiska ekonomin till 0% för tredje kvartalet (På Q-på-Q-basis).

Utmaningar framöver:

Det finns flera motvindar som ökar risken för en eventuell lågkonjunktur. De tre största är: störningar i leveranskedjan, stigande ingångskostnader och brist på halvledarchip. Med tanke på dessa motvindar är det svårt att föreställa sig att den globala ekonomin eller att den amerikanska ekonomin plötsligt kommer att börja växa i en takt som motsvarar de nuvarande konsensusprognoserna under det fjärde kvartalet på cirka 5%.

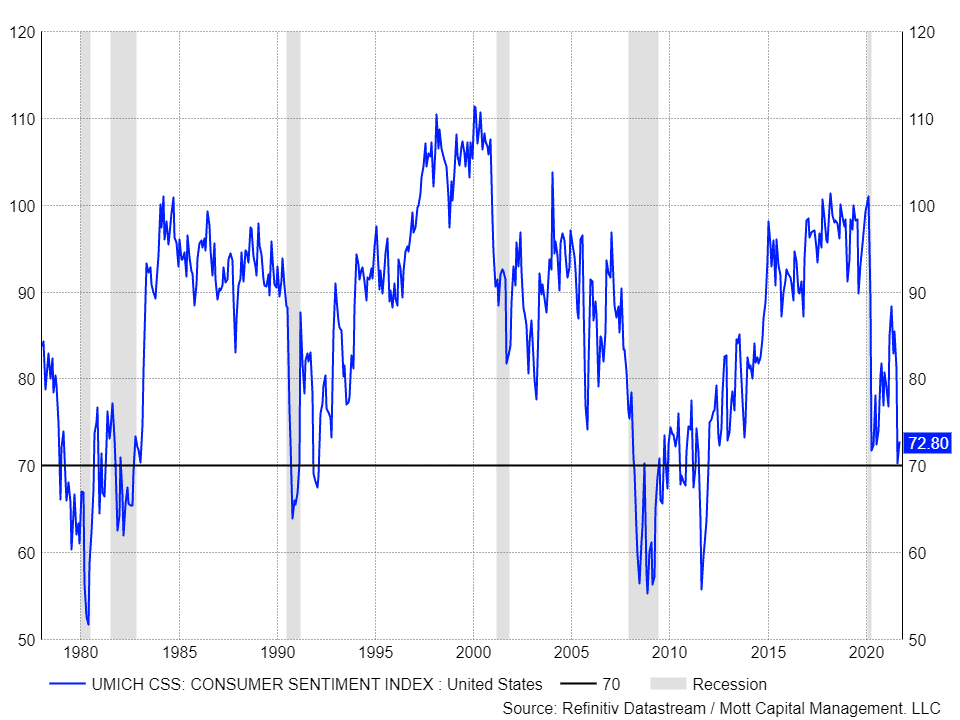

Konsumentsentiment har sjunkit dramatiskt i USA. Den senaste undersökningen visade siffran 72,8, en betydande minskning från 88,3 i april. Tidigare har en läsning under 70 förknippats med en lågkonjunktur i amerikansk ekonomi.

Tecken på stabilisering:

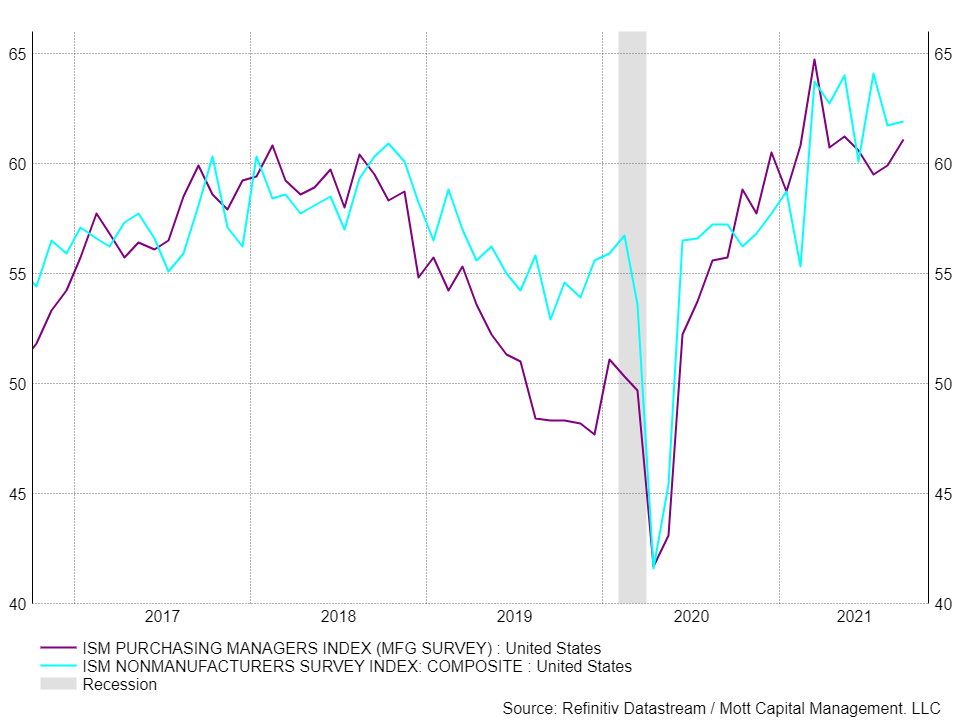

Under de senaste dagarna har det funnits bevis för att tillväxten har stabiliserats. ISM-tillverkningsrapporten för september visade en förbättring jämfört med augusti och ökade från 59,9 till 61,1. Segmentet tjänster steg från 61,7 till 61,9. Dessa förbättringar är anmärkningsvärda och kan vara ett tidigt tecken på att ekonomin börjar accelerera igen efter en mycket betydande avmattning. Det är dock för tidigt att avgöra huruvida detta kommer att kvarstå.

Det som är mycket tydligt är att ekonomin skadats under det tredje kvartalet då takten i BNP-tillväxt avtar dramatiskt. Det bör inte diskonteras att ekonomin har avtagit väsentligt och att detta innebär stora risker för börserna.