Denna artikel skrevs exklusivt för Investing.com

Aktierna har ökat mer och mer, trots utsikter att Fed kommer minska sina tillgångsköp. Det spelar ingen roll när avsmalningen börjar eftersom det garanterat kommer att ske, detta kan ha en betydande inverkan på aktiekurserna. Förväntningarna på detta har bidragit till en stärkt dollar, ökade avkastningar, inklusive på den 10-åriga statsskuldsobligationen. Detta har börjat pressa ner aktiemarknaderna i delar av världen.

De amerikanska marknaderna har varit på en annan kurs och stigit till rekordnivåer efter rekordnivåer. De har ignorerat Fed:s budskap om skarpare policy. Trots aktiemarknadens förnekande har de finansiella förutsättningarna börjar strama. Vanligtvis har detta resulterat i mycket volatilitet, vilket har gjort denna period särskilt riskabel.

Ekonomiska villkor:

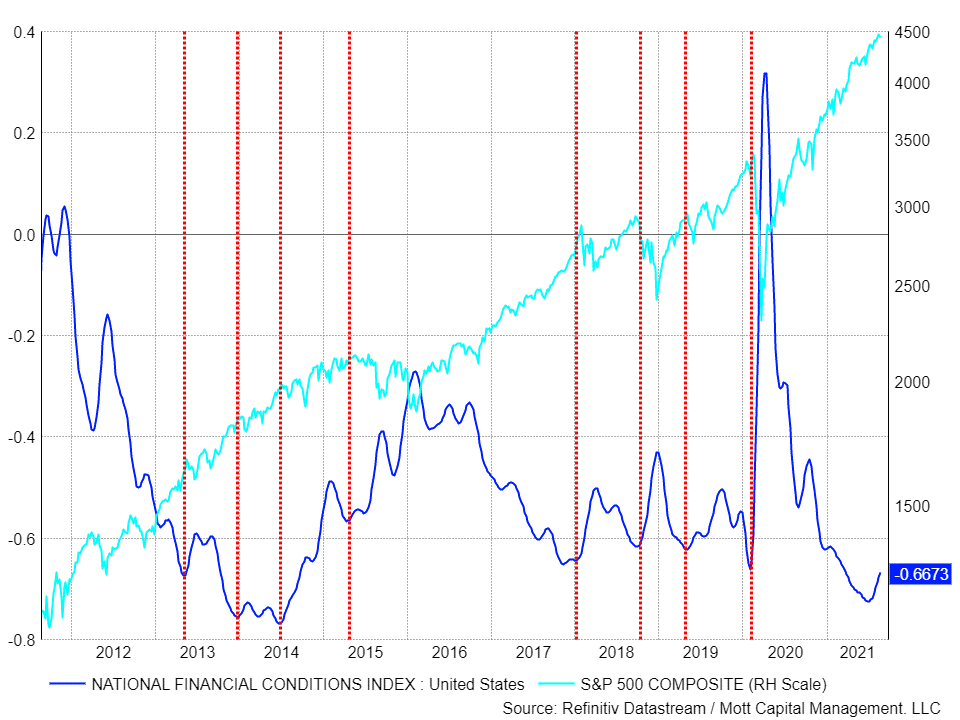

Chicago Fed National Financial Conditions Index har en stark korrelation mellan risk-on-and-off-stämningen för S&P 500. Generösa finansiella förutsättningar har hjälpt till att öka aktiekurserna, medan snävare förhållanden har lett till turbulens eller mycket kraftiga tillbakagångar. Efter att pandemin började blev penningpolitiken mycket tillmötesgående, vilket möjliggjorde att förhållandena blev väldigt enkla. Detta hjälpte S&P 500 att nå rekordhöga nivåer. Men förhållandena nådde botten i slutet av juni och har sedan dess vänt och stigit. De klättrade till -0,67 fram till den 25 augusti, från -0,72 den 2 juli.

Motvilja mot avsmalnande:

Även om denna åtstramning är liten, och förhållandena relativt sett är enkla, krävs det inte mycket åtstramning för att störningar på aktiemarknaden ska inträffa. Från januari 2018 till april 2018 skärptes förhållandena från ungefär -0,65 till -0,50, och S&P 500 sjönk med cirka 11%. Samma sak hände i september 2018 med förhållanden som skärptes från -0,61 till -0,44 i december, vilket resulterade i en minskning med nästan 20% för indexet.

Under 2013 och 2014, när Fed avslutade sitt obligationsköpsprogram, stramades de finansiella förutsättningarna dramatiskt och steg från ungefär -0,75 i juni 2014 till -0,27 i februari 2016. Detta resulterade i att S&P 500 praktiskt taget inte utvecklades alls under den tiden, men faktiskt föll det med mer än 5%, samtidigt som det bevittnade tre nedgångar på cirka 10%.

Hävstången blir hårdare:

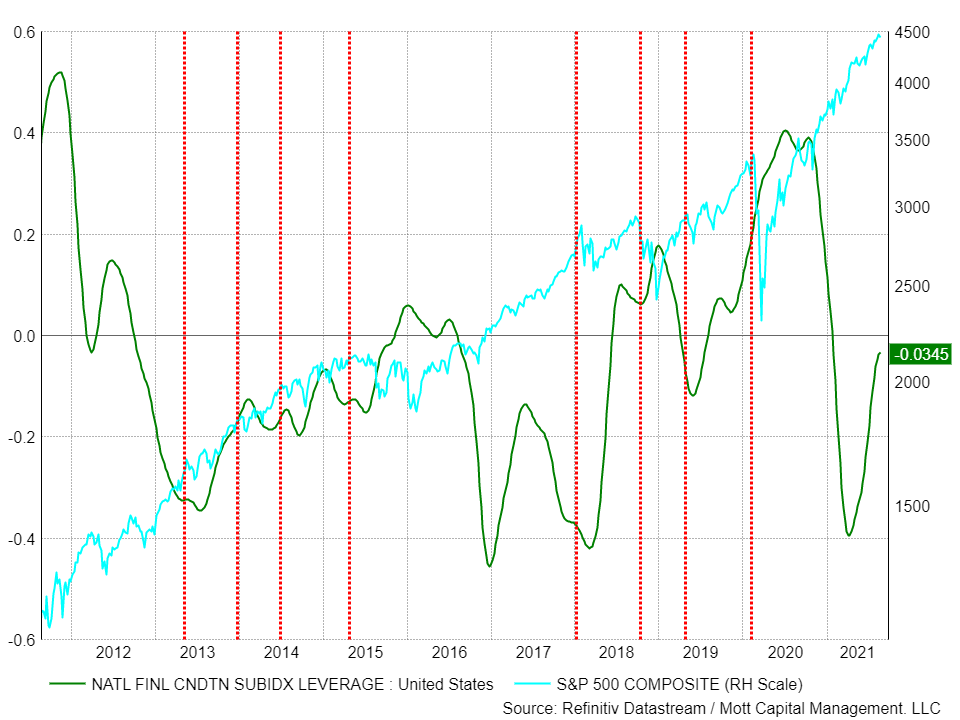

Ett delindex inom det bredare indexet för finansiella förhållanden tittar specifikt på hävstångseffekt. Indikatorn visar att betydande åtstramningar redan har skett. Indexet närmar sig det neutrala territoriet. Det kan också vara därför vi har sett att marginalskulden börjar sjunka, eftersom lån på marginal för att köpa aktier kanske inte är lika lättillgängligt och tar bort en betydande likviditetskälla från aktiemarknaden.

Det är inte att säga att historien är på väg att upprepa sig, men datan visar att stramare finansiella förhållanden är något aktiemarknaden inte gillar. Om förhållandena skärps ytterligare härifrån kommer det sannolikt att störa börsens rally. Hur mycket volatilitet vi ser beror på hur snäva dessa förhållanden blir, men det kan vara avsevärt med tanke på marknadens episka nivåer.

Vilka aktier ska du köpa nästa gång du handlar på börsen?

På grund av att företagsvärderingarna har skjutit i höjden under 2024 är många investerare tveksamma till om det är värt att satsa mer pengar på aktier. Är du osäker på vad du ska investera i härnäst? Få tillgång till våra beprövade portföljer och upptäck möjligheter med hög potential.

Enbart under 2024 har ProPicks AI identifierat 2 aktier som ökade med mer än 150 % , ytterligare 4 aktier som gick upp över 30 % och 3 till som steg med mer än 25 %. Det är en imponerande dokumenterad historik.

Med portföljer anpassade för Dow Jones-aktier, S&P-aktier, teknikaktier och medelstora bolag kan du utforska olika strategier för att bygga upp din förmögenhet.