- Den största risken för Apples vinstutsikter är fallande efterfrågan på hårdvara och tjänster på grund av försämrade makroekonomiska förhållanden

- Än så länge är analytiker delade om huruvida Apple kommer att möta den fulla bördan av en eventuell lågkonjunktur

- JPMorgan upprepade sitt överviktsbetyg på Apple och sa i ett meddelande att teknikjätten kommer att förbli motståndskraftig

Efter att ha sjunkit runt 21,6% i år, har det största företaget i USA, Apple Inc (NASDAQ:AAPL), klarat sig mycket bättre än de flesta av sina mega-cap-kollegor mitt i den pågående problemmarknaden.

Flera skäl tyder på att iPhone-tillverkaren är i ett bra läge att klara av den nuvarande makroekonomiska stormen. Företaget har en enorm användarbas, en anmärkningsvärd förmåga att överföra högre kostnader till sina relativt rika kunder, och en massiv kontanthög, vilket kan leda till aktieåterköp och ökad utdelning.

Dessutom hävdar Apple-tjurar att efterfrågan på iPhones, wearables och andra prylar och tjänster är fortsatt stark. Marknadsprognoser för företagets flaggskeppsförsäljning av iPhone har svävat närmare 240 miljoner enheter för i år, drivet av en förväntad betydande uppdatering av telefonen under hösten.

Inflationsrisker:

Även om utsikterna förblir positiva, kan ökande makroekonomiska risker spåra ur företagets optimism. Den största är hur Apple-konsumenter kommer att reagera på inflationstryck, något de inte har upplevt tidigare.

Förra gången inflationen var så hög hade Apple varit ett publikt företag i mindre än ett år, och dess bästsäljande produkt var hemdatorn Apple II. I maj nådde den årliga inflationstakten 8,6%, den högsta nivån sedan 1981, medan andra stora ekonomier stod inför en liknande trend.

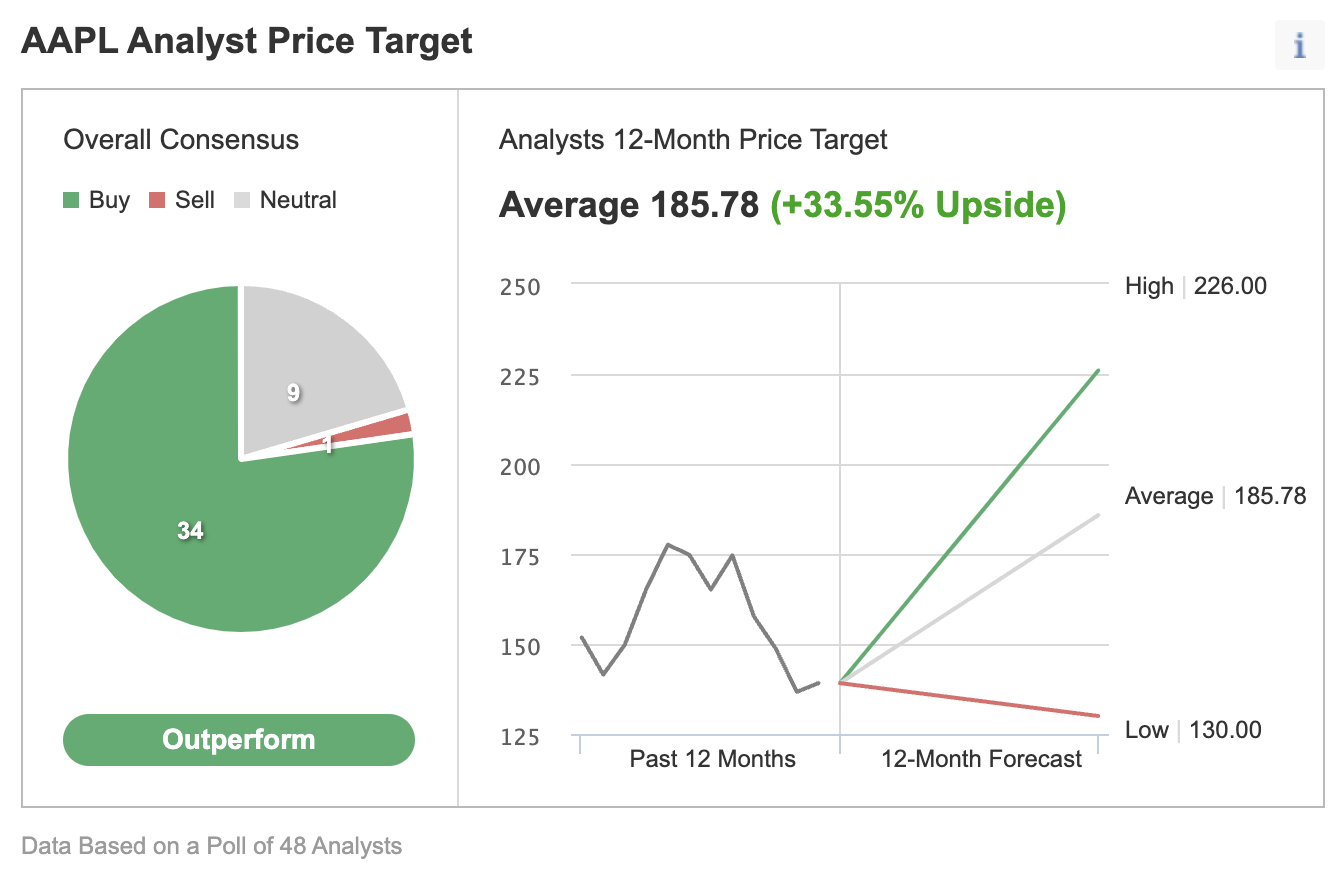

Det är kanske därför analytikergemenskapen fortfarande är splittrad i Apples vinstutsikter. Medan de flesta fortfarande bedömer Apple-aktier som ett "köp".

Resultatuppskattningar:

Under de senaste tre månaderna har analytiker successivt sänkt sina uppskattningar för Apples finansiella resultat för tredje kvartalet med 7,8%. Intäktsprognoserna minskade med cirka 4,2% under samma period.

KeyBanc Capital Markets ser tecken på en svagare efterfrågan i USA, med hänvisning till utgifter för kreditkortsdata. Andra har uttryckt oro över takten i intäktsökningen i företagets App Store, och Morgan Stanley har tillagt att detta utgör risker för dess uppskattningar för Apples tjänster.

Micron Technology Inc (NASDAQ:MU), den största amerikanska tillverkaren av minneshalvledare som används i datorer och smartphones, berättade för investerare förra veckan att de ser en avmattning i efterfrågan och förväntar sig att kunderna inom PC- och smartphone-branschen ska justera sina lager.

Om inflationen börjar pressa Apple-kunder kan de börja skjuta upp sina iPhone-uppgraderingar vilket skadar företagets försäljningsprognoser för i år.

Apple står också inför ökande kostnader från global logistik, stigande löner och försörjningsbegränsningar relaterade till Kinas nedläggningar i år. I april berättade företaget för investerare att kombinationen av motvind kan resultera i en intäktsminskning på cirka 8 miljarder dollar.

Å andra sidan upprepade JPMorgan sitt överviktsbetyg på Apple och sa i ett meddelande i fredags att teknikjätten kommer att förbli motståndskraftig på grund av dess redan konservativa framtida vägledning som gavs under förra Q2 intäktsrelease.

JPMorgan upprätthöll också en riktkurs i december på 200 dollar på Apple, vilket innebär en uppåtpotential på cirka 43% jämfört med det nuvarande priset.

Slutsats:

Det är svårt att förutsäga hur mycket den nuvarande ogynnsamma makroekonomiska miljön kommer att skada Apples försäljning på kort sikt. Ändå är Apple ett pålitligt företag väl positionerat för att överträffa i en utmanande verksamhetsmiljö.