Den här artikeln skrevs exklusivt för Investing.com

Räntorna på obligationer skjuter i höjden och indikerar kanske en försvårad ekonomisk utsikt, men S&P 500 har fortfarande stigit. Detta är särskilt underligt med tanke på att direktavkastningen för S&P 500 minskar och går emot trenden på obligationsmarknaden.

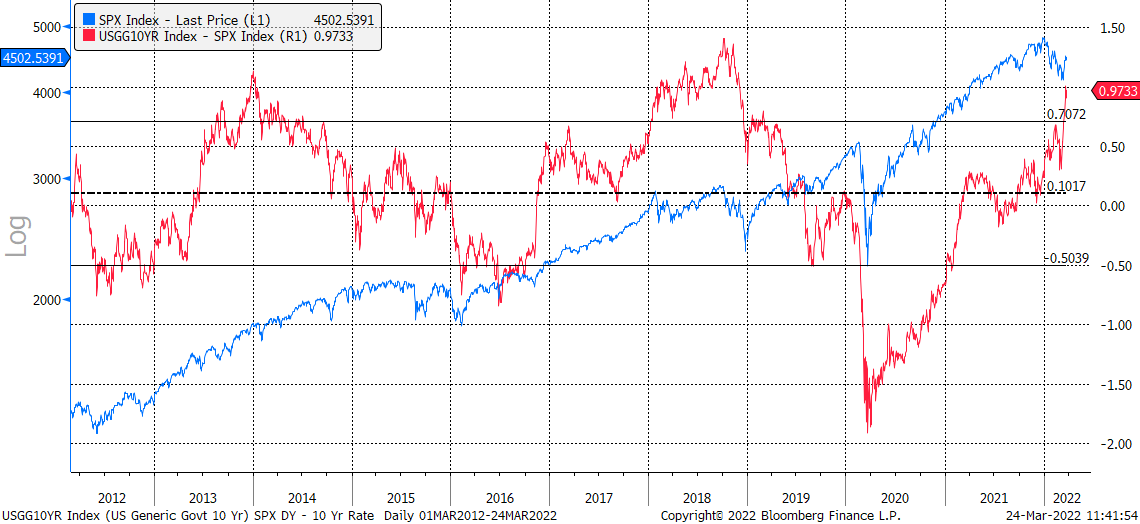

Historiskt sett är skillnaden mellan S&P 500s direktavkastning och den 10-åriga statsobligationen stor. Under de senaste 10 åren har den genomsnittliga skillnaden varit cirka 10 räntepunkter (bps). Den spreaden har ökat till cirka 97 bps under de senaste dagarna.

Standardavvikelsen mellan det historiska genomsnittet har varit runt 60 bps, vilket placerar spreaden i intervallet -0,5 bps och 0,70 bps. Den nuvarande spreaden är mer än en standardavvikelse över det historiska intervallet, och vanligtvis leder detta till slut till en sammandragning.

Spreaden vidgas:

Den stora spreaden tenderar också att leda till marknader som går igenom en period av konsolidering eller nedgång, som vi kan se från 2014 till 2016 och under stora delar av 2018. Vi kan se likheter mellan dessa perioder och idag.

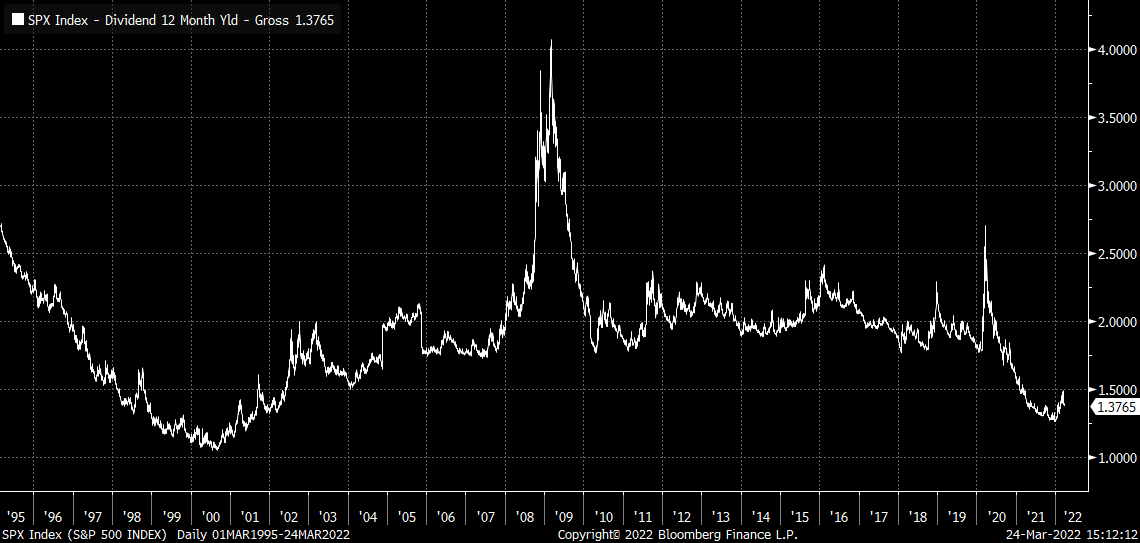

Detta indikerar att den nuvarande direktavkastningen för S&P 500 är för låg med tanke på var 10-åringen är. Senast utdelningsavkastningen för S&P 500 var så låg var i slutet av 1990-talet, under den tidigare börsbubblan.

En stor frånkoppling:

Under de senaste 10 åren har utdelningen för S&P 500 i genomsnitt legat på cirka 1,92%, inom en standardavvikelse från genomsnittet mellan 1,68% och 2,17%. En avkastning på bara 1,68% skulle sätta en enorm skada på indexvärdet.

Konsensusuppskattningar för S&P 500 tror på en utdelning på 67,83 dollar per aktie under den kommande tolvmånadersperioden. Om man tittar på den nedre delen av intervallet skulle indexet ligga på runt 4 060. Men för att komma tillbaka till det historiska genomsnittet på 1,92% skulle indexet behöva sjunka till 3 570.

Naturligtvis betyder inte detta att marknaden kommer dyka stort. Men man skulle kunna tro att när statsräntorna rör sig uppåt bör även direktavkastningen för S&P 500 göra det samma. S&P-avkastningen gentemot 10-åringen är nu på en historiskt bred punkt, som inte brukar vara särskilt länge.

Det är också möjligt att 10-åringen är felinriktad och kommer att börja falla, för att på så sätt minska spreaden gentemot S&P 500. Men det är tydligt är att det för närvarande finns en felaktig prissättning på marknaden. Med tanke på att Fed tänker strama åt penningpolitiken, minska sin balansräkning och strama åt finansiella villkor, ser det ut som att S&P 500 är övervärderad.