Skulle det inte vara ironiskt om inflationen faller i det exakta ögonblicket då Fed kastade upp händerna och kapitulerade över sin så kallade ”övergående” inflation?

Inflationen kan vara på väg att minska, vilket skulle kunna ses så tidigt som i novembers månadsstatistik.

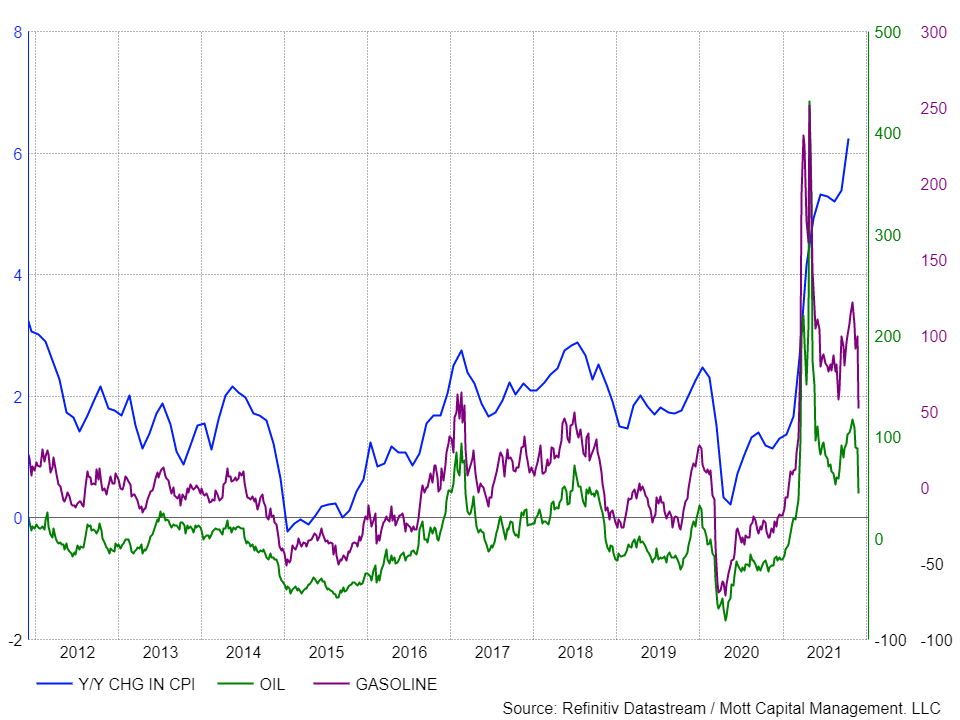

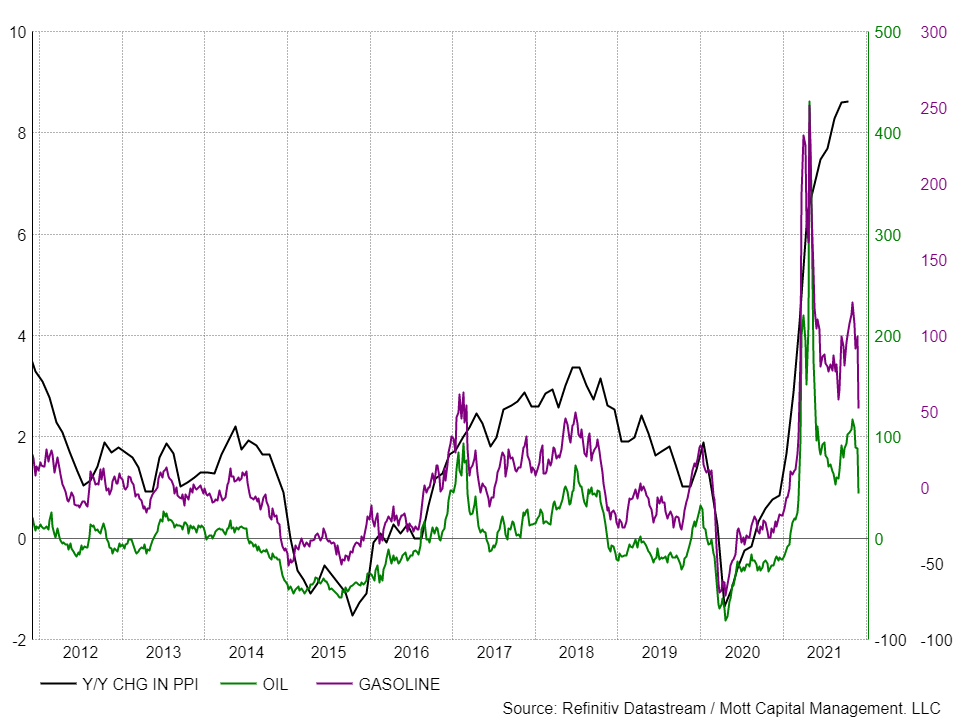

En av de mest korrelerade komponenterna i konsumentprisindexet (KPI) och producentprisindexet (PPI) är olja, och oljan har fallit med cirka 20% sedan den 10 november. Priserna på bensin har också sjunkit i USA med över 22%.

Dessa två råvaror har varit starkt korrelerade med PPI och KPI under många år. Vanligtvis har inflationstakten betydande svängningar när dessa råvaror har betydande rörelser.

Under de senaste 20 åren korrelerar den ettåriga förändringen i KPI och olja till 0,76, en mycket hög läsning (1 innebär perfekt korrelation), och över 10 år stiger korrelationen till ungefär 0,83. Så oddsen indikerar att en sänkning av oljepriset bör innebära lägre KPI från år till år.

Korrelationen är starkare för bensin, 0,81 under de senaste 20 åren och 0,87 under de senaste 10 åren.

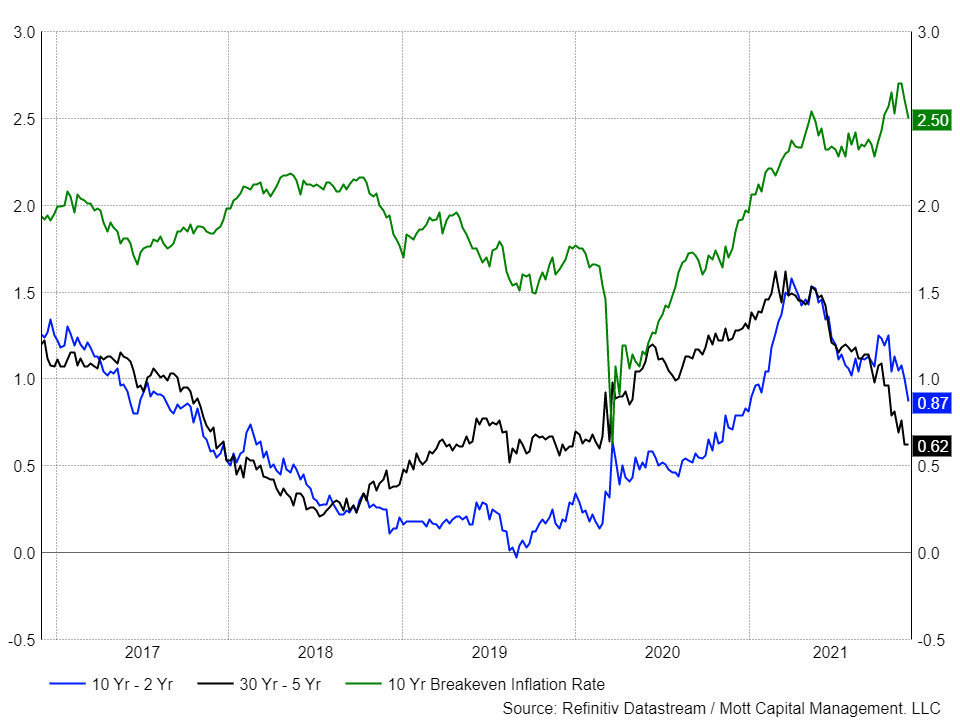

Denna förändring i olje- och bensinpriser verkar också tynga den 10-åriga break-even inflationstakten, som också har fallit med cirka 25 bps sedan den 15 november.

Ännu viktigare är att avkastningskurvan har fallit dramatiskt under de senaste veckorna, eftersom den främre delen av kurvan stiger och den bakre faller. Det har resulterat i att 10-2 års Treasury Yield Spread har fallit till cirka 85 bps, medan 30-års (minus 5-år) har sjunkit till cirka 65 bps. Det signalerar potentiellt en vändning i inflationen och långsammare ekonomisk tillväxt.

Om inflationen skulle ta en otäck vändning och börja bromsa in i snabb takt, skulle det skapa en helt ny uppsättning problem för Fed. Samtidigt som marknaden börjar oroa sig för att bromsa tillväxten eftersom Fed stramar åt finansiella villkor genom att dra ner på sina tillgångsköp.

Börsen kan mycket snabbt och kraftfullt börja trycka tillbaka på Feds ambitioner att avsmalna, vilket skapar en stor röra i processen.

Naturligtvis skulle det vara ironin i allt detta. Fed har haft inställningen under mycket lång tid att inflationen skulle vara övergående och att räntorna skulle dämpas tillbaka till sina historiska trender. Men sedan ändrar de sin hållning, precis som dynamiken och makrobakgrunden har förändrats och visat bevis på potentiell lättnad hos några av de mest betydande bidragsfaktorerna bakom inflationen.

Samtidigt innebär detta att Fed skulle kunna behöva vända sina planer på att trappa ner överhuvudtaget. Mycket av den inflation vi har sett har kommit genom utbudsbegränsningar. Men mycket av det har också kommit från kraftiga nedgångar i många kritiska råvaror under 2020, följt av en snabb återhämtning.

Det skulle bara vara ironiskt att inflationen visar sig vara, ja, övergående, i det exakta ögonblicket när Fed backar från detta synsätt. Konstigare saker har skett.